巴菲特一向被塑造成白手起家,父親是普通人,祖父開雜貨店。

假的!你眼睛業障重!

巴菲特11岁的时候(1941年)开始买股票,他以每股38美元的价格买进了Cities Services的股票。

我還不了解巴菲特到底買了多少股?

不過,我給各位一個概念!

1941年,35美元可以買一盎司黃金,相當於現在我們馬幣 RM 6100元。

一個11岁的小孩可以拿RM 6100元買股票?

因為還沒查清楚他買了多少股?因此可能他實際上是用幾萬馬幣買股,而不是RM 6,100元。

還有一個概念需要明白,現在黃金價格受到壓制,所以在1941年,巴菲特買股的38美元,實際上價值比現在更大得多(因為當時美元有黃金支持)。

1944年14岁时,巴菲特的收入是592.5美元。

用黃金折算,他賺到16.93盎司的黃金,相當於馬幣 RM95,891元。

高中毕业时,巴菲特靠派報紙存錢,在奥马哈买下了一块40英亩的土地(派報紙可以賺到買40英亩地的錢?)

不用很複雜的思考,都知道一向來將巴菲特背景神話成由普通人而白手起家的故事,都是假的。

巴菲特是有錢家庭出生,不是普通家庭。

2017年6月29日 星期四

为何我不信TESLA 的马克斯能成功呢?

为何我不信TESLA 的马克斯,搞电动车,太空能成功呢?

因为他的性格。言过其实的性格。

三国时代的孔融小时候,那个【小时了了,大未必佳】的故事,

以前没特别注意。最近重听这故事,发现孔融的性格是【恃才傲物,说话尖酸刻薄,

因为我怀疑→_→ ............孔融的实际办事能力。

后来,看《腾飞五千年》视频,说三国史时,提到孔融,

似乎除了让梨外,孔融就没干过啥大事。

他所举荐的人祢衡,也是和他一样毛病,说话喜欢贬低他人,

孔融也因为长期让曹操难堪,最后被曹操杀了他和全家。

性格。。。决定成败。

根據马克斯言过其实的性格,好大喜功,所以我不大相信他能搞成功。

我只能說,他搞的產業或許能崛起,但他不會是這崛起產業的成功者。

台灣會出現金融危機/經濟衰退?

根據《中時電子報》,台灣新北11區房價慘掉2位數。

新聞報導:

在近3年房市下修及建商讓利風潮下,新北11大區房價跌掉了2位數,板橋重摔18%最慘,其次是五股、土城、新莊等,顯見在降價案帶頭下,已對區域房價造成殺傷力,而房價逆漲的3區中,以林口受惠機捷通車飆漲近10%最兇悍。

住展雜誌統計新北市近1年各行政區新成屋房價表現,多數區域持續下探,新莊、中和、泰山等跌幅都超過5%以上;以近3年來觀察,11個區域都跌了2位數成為重災區,除了板橋回跌17.6%最重外,其次是五股16.3%,中和、土城、新莊、淡水全部跌逾13%。

住展企研室經理何世昌表示,近3年跌幅較大的區域,多數與讓利建案帶頭殺有關,以板橋為例,受到江翠北側重劃區新案殺到4字頭的衝擊,板橋新建案均價從3年前6字頭,今年5月跌至51萬元,1坪砍11萬,跌幅近18%。

土城在「大同莊園」開出讓利第1槍後,房價從4字頭掉到35萬,新莊的頭前、副都心及下新莊也都出現讓利案,短期房價應是回不去了。

至於,近3年新北房價表現獨強是林口上漲9.8%,主因是當地業者對機場捷運通車抱有很大期待,不過,何世昌指出,在機捷通車後已有利多出盡的現象,看屋的人多但成交有限,因此已開始有建案打出極低價廣告戶搶客。

在房屋買賣貨幣化(依賴銀行信貸制度化)的現在,幾乎沒有房價出現下跌通道中,經濟不衰退的。

尤其在沒有公屋,且房價泡沫化的情況,房價下跌幾乎都肯定會出現經濟衰退,甚至金融危機。

目前,台灣的:

House Price to Income Ratio:13.18倍

Gross Rental Yield (City Centre):1.46%

Gross Rental Yield (Outside of Centre): 1.77%

這些數據統計,顯示台灣房價泡沫化的嚴重性。

房租回報率,比台灣銀行定存利息1%,高不了多少。

【下圖是台灣房價指數】

因为印度是全世界最大的黄金消费国,也是全球最大的黄金进口国。

印度打算设立黄金现货交易所,这一目的是为了减少黄金的进口,让印度民间的黄金进行交易。

印度是打算用虛擬的數字代替黃金,希望印度的机构和家庭尽量不持有现货黄金,而是持有数字货币化的黄金。

個人認為,這措施對民間作用應該不大。

因為一般人怎麼會懂金融黄金现货交易?而且他們購買黃金的目的並不是為了投資/投機。

至於機構嘛???

如果這些機構本來沒有購買黃金的習慣,自然不會為此而特地去買,故自然無影響。

如果他們早就使用英美的黃金現貨交易,那就算改為用印度本身的黃金現貨交易,又有何區別呢?

這樣一樣不能達到減少黃金實物的進口。

可到底最後結果如何呢?

這需要觀察。

畢竟印度國情我不很清楚。

2017年6月28日 星期三

Fed大讚銀行業,稱在我們這一生不太可能再現金融危機--【你準備跑吧】!

美國銀行業通過了 Fed 的第一回合壓力測試。

該測試係檢驗在艱困情況下 -- 如 10% 失業率,商用不動產與公司債出現動盪 -- 銀行業的表現如何。

根據結果,大型金融機構在最近壓力測試中的表現,可判斷美國銀行業已大幅轉強。

Fed主席葉倫,於倫敦發表演說時指出,Fed 已從金融危機中,學到教訓,也為銀行體系帶來穩定。

「我認為民眾應可看見,今年大型銀行的資本情況已大幅轉強。」

「所有機構都通過了壓力測試中的數量部份測試。」

她並做了一次大胆預言:「像 2008 年爆發的金融危機,在我們這一生,不太可能再度出現。」

葉倫更說,Fed 自金融危機中,學到教訓,對金融體系中的風險已更加警戒。

給各位一個提醒,當高層說這種話時,你就要反向思考。

請問,銀行的業務模式改變了嗎?沒有!

銀行是不是不斷推高信貸?是!

美國的Commercial Banks,在2007年末,金融風暴前的資產負債表如下:

總資產:10,864.5

總債務:9,781.3

淨資產:1,083.3

槓桿比例:10.02倍

現在2017年六月如下:

總資產:16,246.3

總債務:14,465.2

淨資產:1,781.0

槓桿比例:9.12倍

雖然槓桿低了一點,但是安全了多少呢?

有一點要聲明,這只是表內數據,表外數據還不清楚。

例如2008金融危機時,花旗,雷曼的表內槓桿大概十多倍,但是加上表外高達30-50倍。

還有,現在利息承擔能力,美國已經回到金融危機前的水平了!

該測試係檢驗在艱困情況下 -- 如 10% 失業率,商用不動產與公司債出現動盪 -- 銀行業的表現如何。

根據結果,大型金融機構在最近壓力測試中的表現,可判斷美國銀行業已大幅轉強。

Fed主席葉倫,於倫敦發表演說時指出,Fed 已從金融危機中,學到教訓,也為銀行體系帶來穩定。

「我認為民眾應可看見,今年大型銀行的資本情況已大幅轉強。」

「所有機構都通過了壓力測試中的數量部份測試。」

她並做了一次大胆預言:「像 2008 年爆發的金融危機,在我們這一生,不太可能再度出現。」

葉倫更說,Fed 自金融危機中,學到教訓,對金融體系中的風險已更加警戒。

給各位一個提醒,當高層說這種話時,你就要反向思考。

請問,銀行的業務模式改變了嗎?沒有!

銀行是不是不斷推高信貸?是!

美國的Commercial Banks,在2007年末,金融風暴前的資產負債表如下:

總資產:10,864.5

總債務:9,781.3

淨資產:1,083.3

槓桿比例:10.02倍

現在2017年六月如下:

總資產:16,246.3

總債務:14,465.2

淨資產:1,781.0

槓桿比例:9.12倍

雖然槓桿低了一點,但是安全了多少呢?

有一點要聲明,這只是表內數據,表外數據還不清楚。

例如2008金融危機時,花旗,雷曼的表內槓桿大概十多倍,但是加上表外高達30-50倍。

還有,現在利息承擔能力,美國已經回到金融危機前的水平了!

巴菲特對Home Capital的投資會否打水漂?

加拿大非银行类的最大次贷公司Home Capital Group,过去两年内,其股价曾下跌89%。

空头仓位最盛时,雄踞北美市场榜首。

以下是它的事件進程表:

Home Capital Group 股价,也曾經单日暴跌65%。

5月中旬,加拿大财长不得不出面,“这一事件不会演变成加拿大房地产市场的全面危机,不排除在必须时展开全面救助”。随后HCG股价稳定,危机暂缓。

巴菲特按照他那句名言:“别人恐惧时,我贪婪”,這時候進場投資Home Capital Group。

當然,巴菲特不是如同散戶一樣買普通股,而是優先股,這是他逆勢投資陷入困境公司的老招數。

股神巴菲特以总额4亿加元,约10加元/股的平均价格,购买Home Capital Group约38%的股份,交易通过伯克希尔的子公司哥伦比亚保险公司(Columbia Insurance Group)分两次进行:第一笔投资总额为1.53亿加元,交易价格为9.55加元/股,购入近20%的股份。若多伦多证券交易批准,交易将于6月29日完成。

第二笔投资总额为2.47亿加元,交易价格为10.50加元/股,购入近18%的股份。若股东大会通过,交易将于9月份完成。

与此同时,哥伦比亚保险公司还会给Home Capital Group一笔20亿加元的紧急贷款,以Home Capital Group价值40亿加元的按揭作担保。虽然贷款利息随着上述交易的完成会有所下调,不过,巴菲特团队每年至少会收到HCG 2000万加元利息。

當Home Capital Group95%的高利息存款被挤兑的5月初時,只剩下3.9亿加元。

加上巴菲特投資的4亿加元,Home Capital Group的現金水平大概可以回到3月份的20亿加元水平。

但是,加拿大房价非常嚴重,尤其和美國對比一下,更是明顯。

是泡沫一定会破灭,只是我們很難準確掌握時間。

當加拿大房价泡沫破裂的時候,巴菲特對Home Capital Group的投資,會否打了水漂呢?

他的“别人恐惧时,我贪婪”,會否太早了?

又會否選錯目標了呢?

唯有時間能證實。

空头仓位最盛时,雄踞北美市场榜首。

以下是它的事件進程表:

Home Capital Group 股价,也曾經单日暴跌65%。

5月中旬,加拿大财长不得不出面,“这一事件不会演变成加拿大房地产市场的全面危机,不排除在必须时展开全面救助”。随后HCG股价稳定,危机暂缓。

巴菲特按照他那句名言:“别人恐惧时,我贪婪”,這時候進場投資Home Capital Group。

當然,巴菲特不是如同散戶一樣買普通股,而是優先股,這是他逆勢投資陷入困境公司的老招數。

股神巴菲特以总额4亿加元,约10加元/股的平均价格,购买Home Capital Group约38%的股份,交易通过伯克希尔的子公司哥伦比亚保险公司(Columbia Insurance Group)分两次进行:第一笔投资总额为1.53亿加元,交易价格为9.55加元/股,购入近20%的股份。若多伦多证券交易批准,交易将于6月29日完成。

第二笔投资总额为2.47亿加元,交易价格为10.50加元/股,购入近18%的股份。若股东大会通过,交易将于9月份完成。

与此同时,哥伦比亚保险公司还会给Home Capital Group一笔20亿加元的紧急贷款,以Home Capital Group价值40亿加元的按揭作担保。虽然贷款利息随着上述交易的完成会有所下调,不过,巴菲特团队每年至少会收到HCG 2000万加元利息。

當Home Capital Group95%的高利息存款被挤兑的5月初時,只剩下3.9亿加元。

加上巴菲特投資的4亿加元,Home Capital Group的現金水平大概可以回到3月份的20亿加元水平。

但是,加拿大房价非常嚴重,尤其和美國對比一下,更是明顯。

是泡沫一定会破灭,只是我們很難準確掌握時間。

當加拿大房价泡沫破裂的時候,巴菲特對Home Capital Group的投資,會否打了水漂呢?

他的“别人恐惧时,我贪婪”,會否太早了?

又會否選錯目標了呢?

唯有時間能證實。

2017年6月23日 星期五

為何我不看好TESLA的CEO马斯克

電動車 TESLA 我一向認為它股價是泡沫,至於它的商業模式是否可行,或者 TESLA 會在競爭中成為翹楚,則不在我分析範圍內。

不過,在經營上,我的確不怎麼看好 TESLA,因為他們的 CEO 马斯克,我覺得他不能轉注在一行業,什麼都想搞。

除電動車外,又搞太陽能,還有太空事業。

但是,在大業未成前,最忌分心在其他行業。

另外,我感覺他好高騖遠,有大頭症,言過其實。

据美国科技网站Recode报道,“科技狂人”马斯克一直都有征服火星的雄心,而他的私营太空公司SpaceX也一直致力于相关技术的研发。尽管目前进行一次火星旅行的成本非常之高,但马斯克认为,【未来去火星的费用有望比上大学还便宜】。

這裡,我不否定【未来去火星的费用有望比上大学还便宜】的可能性。

但是請問人類登月,已經五十多年了。

請問成本需要多少億?

五十多年來,登月成本尚且如此高,請問登陸月球要達到費用比上大学还便宜,需要多少個五十多年?

马斯克有理想沒錯!但是這句話反而顯得他好高騖遠,喜歡言過其實。

马斯克预计,如果现在就派12个人前往火星建立殖民地,那么每个人的成本就将高达100亿美元左右。他希望这一成本能够大幅度降低。

他表示,如果到达火星的成本能降低到相当于美国平均房价的水平,即20万美元左右,那么在火星建立一个自给自足的人类文明的概率将非常之高。“我认为这几乎肯定会发生。”

同时,他认为不排除进一步降低成本的可能性,比如降到每人10万美元,这个价格要比上一所美国私立大学还要便宜得多。

关于如何降低火星之旅的成本,马斯克也有一些想法:

他认为,如果只是每两年飞行一次的话,飞船没有必要非得像自行车或汽车那样可重复使用,但至少要能够飞往火星,然后再飞回地球,并且能够在轨道上补充燃料。

与此同时,人类在火星上建立的殖民地应该能够生产可以让飞船重返地球的推进剂。最好是甲烷,因为比氢燃料更加便宜,需要更少的能源。

当然,要做到这些你还需要一个有强大推力的火箭,这枚火箭将是非常巨大的,并且需要很多推动力。

马斯克表示:“我们正在谈论的是1.3万吨的提升推动力……最终要搭载大量人员,以及数百万吨的货物前往火星。为了做到这些,你真的需要某种非常巨大的东西。”

那么这一切需要多长时间能够实现呢?马斯克表示:【“如果一切顺利,那么有可能是10年内,但是我不想保证这一切具体会在什么时候发生。”】

我絕得我不需要很複雜來計算。

半導體行業,可說是降低成本最快的行業。不管用在電腦還是手機上。

如果不是有通過膨脹,價格成本跌的更快。

請問,以製造成本比太空飛船還低,技術要求更低,且更容易大批生產,需求又更旺生的半導體行業,降價速度有多快?

马斯克現在說每个人前往火星建立殖民地的成本是100亿美元左右。

要降到大學成本10万美元,就需要跌價相當於10萬美元的100,000倍。

半導體都沒這麼快,請問太空船會怎麼快嗎?何況還說有可能是10年内發生?

別說太空船,飛機這麼多人乘搭,請問機票價格幾十年來有跌多少?

如果我是投資者,看見 CEO 說話這樣信口雌黃,我絕對不會投資他的企業一毛錢。

TESLA 的三大報表

QL,是一家不錯的公司。

觀察它的技術走勢,呈現下滑走勢。

不過下滑速度很慢,過程有起伏。

若根據技術來看,它繼續下滑的概率很高。

問題在於會跌多少?

這需要看它下滑速度的快慢而定了。

暫時估計在4.30-4.50之間。

不過,在經營上,我的確不怎麼看好 TESLA,因為他們的 CEO 马斯克,我覺得他不能轉注在一行業,什麼都想搞。

除電動車外,又搞太陽能,還有太空事業。

但是,在大業未成前,最忌分心在其他行業。

另外,我感覺他好高騖遠,有大頭症,言過其實。

据美国科技网站Recode报道,“科技狂人”马斯克一直都有征服火星的雄心,而他的私营太空公司SpaceX也一直致力于相关技术的研发。尽管目前进行一次火星旅行的成本非常之高,但马斯克认为,【未来去火星的费用有望比上大学还便宜】。

這裡,我不否定【未来去火星的费用有望比上大学还便宜】的可能性。

但是請問人類登月,已經五十多年了。

請問成本需要多少億?

五十多年來,登月成本尚且如此高,請問登陸月球要達到費用比上大学还便宜,需要多少個五十多年?

马斯克有理想沒錯!但是這句話反而顯得他好高騖遠,喜歡言過其實。

马斯克预计,如果现在就派12个人前往火星建立殖民地,那么每个人的成本就将高达100亿美元左右。他希望这一成本能够大幅度降低。

他表示,如果到达火星的成本能降低到相当于美国平均房价的水平,即20万美元左右,那么在火星建立一个自给自足的人类文明的概率将非常之高。“我认为这几乎肯定会发生。”

同时,他认为不排除进一步降低成本的可能性,比如降到每人10万美元,这个价格要比上一所美国私立大学还要便宜得多。

关于如何降低火星之旅的成本,马斯克也有一些想法:

他认为,如果只是每两年飞行一次的话,飞船没有必要非得像自行车或汽车那样可重复使用,但至少要能够飞往火星,然后再飞回地球,并且能够在轨道上补充燃料。

与此同时,人类在火星上建立的殖民地应该能够生产可以让飞船重返地球的推进剂。最好是甲烷,因为比氢燃料更加便宜,需要更少的能源。

当然,要做到这些你还需要一个有强大推力的火箭,这枚火箭将是非常巨大的,并且需要很多推动力。

马斯克表示:“我们正在谈论的是1.3万吨的提升推动力……最终要搭载大量人员,以及数百万吨的货物前往火星。为了做到这些,你真的需要某种非常巨大的东西。”

那么这一切需要多长时间能够实现呢?马斯克表示:【“如果一切顺利,那么有可能是10年内,但是我不想保证这一切具体会在什么时候发生。”】

我絕得我不需要很複雜來計算。

半導體行業,可說是降低成本最快的行業。不管用在電腦還是手機上。

如果不是有通過膨脹,價格成本跌的更快。

請問,以製造成本比太空飛船還低,技術要求更低,且更容易大批生產,需求又更旺生的半導體行業,降價速度有多快?

马斯克現在說每个人前往火星建立殖民地的成本是100亿美元左右。

要降到大學成本10万美元,就需要跌價相當於10萬美元的100,000倍。

半導體都沒這麼快,請問太空船會怎麼快嗎?何況還說有可能是10年内發生?

別說太空船,飛機這麼多人乘搭,請問機票價格幾十年來有跌多少?

如果我是投資者,看見 CEO 說話這樣信口雌黃,我絕對不會投資他的企業一毛錢。

TESLA 的三大報表

QL,是一家不錯的公司。

觀察它的技術走勢,呈現下滑走勢。

不過下滑速度很慢,過程有起伏。

若根據技術來看,它繼續下滑的概率很高。

問題在於會跌多少?

這需要看它下滑速度的快慢而定了。

暫時估計在4.30-4.50之間。

2017年6月22日 星期四

罗杰斯說黄金回调幅度不够,“死忠”还太多,是對的嗎?

罗杰斯(Jim Rogers)看涨黄金和白银的长期走势,但被称为“商品大王”的国际知名投资者罗杰斯(Jim Rogers)表示,他还没有完全投入到金属领域。

罗杰斯近期在接受Kitco采访时说道:“对于我来说,黄金还没有出现足够的回调。仍然有太多的黄金多头了。”

罗杰斯声称,在投资黄金时,他会采取一种更加逆向的方式。“当人们说,我永远不会再投资黄金了,这时我就想要进行投资了。”

罗杰斯认为,当大家都不看好某个资产时,通常就是买入的好时机,包括黄金。迄今为止,还有太多的人看好黄金。

然而,罗杰斯指出,即便他仍能看到太多的黄金“死忠”,他也没有完全远离贵金属。

他表示:“许多人将黄金视为一种货币,但它只是另外一种投资品。我拥有金银,不过眼下我要买的更多。”

罗杰斯認為黃金 “死忠”还太多,是不是事實呢?

我給各位看看 CFTC 黃金淨多頭寸的圖表。

你們看,是否還是屬於歷史平均的高水平呢?

這也是我現在要你們準備現金,不要現在完全進場的原因。

你們進場,應該根據技術分析每一次觸底超賣時,買進一點。

一直到這個淨多頭寸大幅度下跌到歷史低位置區的時候,才大量買入。

可以省一點,就省一點。

罗杰斯(Jim Rogers)在接受Kitco采访时说道:“他当前做空垃圾债券。”

老實說,如果我手上資金多,有門路,我也會“做空垃圾债券”的。

因為再蠢的人都知道債券市場是一個最危險的泡沫,不做空它,你等什麼?

送走房屋次貸泡沫,迎來汽車次貸泡沫。

一張圖,就告訴你美國金融危機從來都只是壓制住,而還沒有排毒。

這就是為何Jim Rogers說下一次金融危機是前所未見的恐怖的原因。

因為下次的危機,會失去政府做最後後盾。

不像2008年,政府可以用自己信用穩定市場信心了!

罗杰斯近期在接受Kitco采访时说道:“对于我来说,黄金还没有出现足够的回调。仍然有太多的黄金多头了。”

罗杰斯声称,在投资黄金时,他会采取一种更加逆向的方式。“当人们说,我永远不会再投资黄金了,这时我就想要进行投资了。”

罗杰斯认为,当大家都不看好某个资产时,通常就是买入的好时机,包括黄金。迄今为止,还有太多的人看好黄金。

然而,罗杰斯指出,即便他仍能看到太多的黄金“死忠”,他也没有完全远离贵金属。

他表示:“许多人将黄金视为一种货币,但它只是另外一种投资品。我拥有金银,不过眼下我要买的更多。”

罗杰斯認為黃金 “死忠”还太多,是不是事實呢?

我給各位看看 CFTC 黃金淨多頭寸的圖表。

你們看,是否還是屬於歷史平均的高水平呢?

這也是我現在要你們準備現金,不要現在完全進場的原因。

你們進場,應該根據技術分析每一次觸底超賣時,買進一點。

一直到這個淨多頭寸大幅度下跌到歷史低位置區的時候,才大量買入。

可以省一點,就省一點。

罗杰斯(Jim Rogers)在接受Kitco采访时说道:“他当前做空垃圾债券。”

老實說,如果我手上資金多,有門路,我也會“做空垃圾债券”的。

因為再蠢的人都知道債券市場是一個最危險的泡沫,不做空它,你等什麼?

一張圖,就告訴你美國金融危機從來都只是壓制住,而還沒有排毒。

這就是為何Jim Rogers說下一次金融危機是前所未見的恐怖的原因。

因為下次的危機,會失去政府做最後後盾。

不像2008年,政府可以用自己信用穩定市場信心了!

2017年6月21日 星期三

通脹可以買矿业矿业股嗎?

在高通脹環境下,好像矿业(Mining)這些公司,其股票能否有良好表現呢?

以下是參考1970年代,美國出現8-15%的通脹率時,矿业(Mining)股票10年的表現。

■ Gold Fields Limited

行业: 黄金和白银,10年滞胀期股价+625.71%

Gold Fields从事黄金开采和相关活动,包括勘探、开采、加工、冶炼。

■ Hecla Mining

行业: 黄金和白银,10年滞胀期股价+141.57%

Hecla Mining从事勘探、开发、生产、提炼、销售黄金、白银、铅和锌等金属。

■ Newmont Mining Corp.

行业: 黄金和白银,10年滞胀期股价+61.04%

纽蒙特矿业公司 (Newmont) 是黄金生产者外,也从事生产铜。

■ Agnico-Eagle Mines

行业: 黄金和白银,10年滞胀期股价+362.07%

Agnico-Eagle 矿业是加拿大的黄金生产商,采矿作业在西北魁北克、墨西哥北部、在加拿大、欧洲、拉丁美洲和美国北部芬兰和努纳武特和勘探活动。

■ Alcoa Inc

行业: 铝,10年滞胀期股价+107.06%

美国铝业公司从事铝的生产和经营,参与开采、精炼、冶炼、制造及回收。

Gold Fields 因为黄金价格大涨24倍而受益,不过涨幅只有6倍,远不如黄金实物。其实,这也是很多原产品股票的现象,除少数外,大部分涨幅都比不上所生产的原产品。所以必须要仔细分析和挑选股票。

金属矿业也是少数可以在通胀和经济低迷情况下获利的行业。不过每间金属矿的业务和状况不同,所以股价涨幅差别很大,故需要精心挑选。

因為歷史可以作為很好的參考。

在預估貨幣寬鬆會引發通脹的前提下,我才鼓勵趁低持有一些資源商品股票。

西方政府和银行集团蓄意压制黄金并非子虚乌有的阴谋论,而是实际存在的。《金融時報》曾經在網絡版,刊登一篇銀行家打壓黃金的文章,後來該編輯發現這文章是銀行集團的忌讳,所以迅速撤掉該文章。

下圖是《金融時報》文章截图,現在你找不到了!这种欲盖弥彰,其实已经证明了操作黄金是实际存在的。

但這壓制,其實反過來也帶出一個信息,就是黃金真實價值因為壓低而嚴重低估了!

上一次这种情况出现时,金价飙升逾500%!

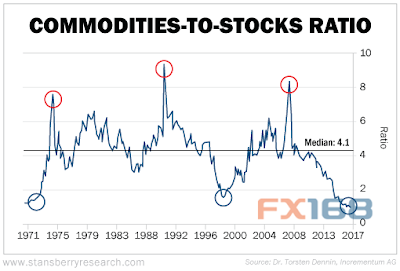

图显示过去47年大宗商品相对比股市的比率。该比率将大宗商品(正如标准普尔GSCI商品指数所追踪的那样)与基准标普500指数进行对比。

红圈代表大宗商品相对于股票变得极其昂贵的时候,而蓝圈则显示大宗商品相对于股票变得极其便宜的时候。

投资者可以看到,这一比率如今已经降至过去50年来都罕见的极端水平。

事实上,眼下该比率甚至比之前的两个低点都要更低。

一些投资者对于第一个低点可能有印象,尼克松取消金本位,美元与黄金脱钩。在未来几年时间里,通胀走高、大宗商品飙升,而股市则进入一个残酷的熊市之中。

第二个低点则出现则互联网泡沫破裂之前。与之前一样,在未来十年时间里,大宗商品的走势远远优于股市。

GSCI商品指数在1999年1月到2007年末期间大涨近300%,而同期标普500指数涨幅不到30%。

如今的历史性低点表明,“实物资产”可能会在未来几年内再次击败金融资产。

对于黄金而言尤其是个极好的消息。

正如宏观经济研究公司Forest for the Trees的创始人Luke Gromen本周所指出的那样,在最近两次低点之后,金价分别飙升近1,800%和600%。

以下是參考1970年代,美國出現8-15%的通脹率時,矿业(Mining)股票10年的表現。

■ Gold Fields Limited

行业: 黄金和白银,10年滞胀期股价+625.71%

Gold Fields从事黄金开采和相关活动,包括勘探、开采、加工、冶炼。

■ Hecla Mining

行业: 黄金和白银,10年滞胀期股价+141.57%

Hecla Mining从事勘探、开发、生产、提炼、销售黄金、白银、铅和锌等金属。

■ Newmont Mining Corp.

行业: 黄金和白银,10年滞胀期股价+61.04%

纽蒙特矿业公司 (Newmont) 是黄金生产者外,也从事生产铜。

■ Agnico-Eagle Mines

行业: 黄金和白银,10年滞胀期股价+362.07%

Agnico-Eagle 矿业是加拿大的黄金生产商,采矿作业在西北魁北克、墨西哥北部、在加拿大、欧洲、拉丁美洲和美国北部芬兰和努纳武特和勘探活动。

■ Alcoa Inc

行业: 铝,10年滞胀期股价+107.06%

美国铝业公司从事铝的生产和经营,参与开采、精炼、冶炼、制造及回收。

Gold Fields 因为黄金价格大涨24倍而受益,不过涨幅只有6倍,远不如黄金实物。其实,这也是很多原产品股票的现象,除少数外,大部分涨幅都比不上所生产的原产品。所以必须要仔细分析和挑选股票。

金属矿业也是少数可以在通胀和经济低迷情况下获利的行业。不过每间金属矿的业务和状况不同,所以股价涨幅差别很大,故需要精心挑选。

因為歷史可以作為很好的參考。

在預估貨幣寬鬆會引發通脹的前提下,我才鼓勵趁低持有一些資源商品股票。

西方政府和银行集团蓄意压制黄金并非子虚乌有的阴谋论,而是实际存在的。《金融時報》曾經在網絡版,刊登一篇銀行家打壓黃金的文章,後來該編輯發現這文章是銀行集團的忌讳,所以迅速撤掉該文章。

下圖是《金融時報》文章截图,現在你找不到了!这种欲盖弥彰,其实已经证明了操作黄金是实际存在的。

但這壓制,其實反過來也帶出一個信息,就是黃金真實價值因為壓低而嚴重低估了!

上一次这种情况出现时,金价飙升逾500%!

图显示过去47年大宗商品相对比股市的比率。该比率将大宗商品(正如标准普尔GSCI商品指数所追踪的那样)与基准标普500指数进行对比。

红圈代表大宗商品相对于股票变得极其昂贵的时候,而蓝圈则显示大宗商品相对于股票变得极其便宜的时候。

投资者可以看到,这一比率如今已经降至过去50年来都罕见的极端水平。

事实上,眼下该比率甚至比之前的两个低点都要更低。

一些投资者对于第一个低点可能有印象,尼克松取消金本位,美元与黄金脱钩。在未来几年时间里,通胀走高、大宗商品飙升,而股市则进入一个残酷的熊市之中。

第二个低点则出现则互联网泡沫破裂之前。与之前一样,在未来十年时间里,大宗商品的走势远远优于股市。

GSCI商品指数在1999年1月到2007年末期间大涨近300%,而同期标普500指数涨幅不到30%。

如今的历史性低点表明,“实物资产”可能会在未来几年内再次击败金融资产。

对于黄金而言尤其是个极好的消息。

正如宏观经济研究公司Forest for the Trees的创始人Luke Gromen本周所指出的那样,在最近两次低点之后,金价分别飙升近1,800%和600%。

虚拟货币的探讨(榴槤台訪問)

探討虚拟货币(榴槤台訪問)

我接受榴槤台訪問的草稿內容,不過實際訪問有出入。

【榴莲台】

《虚拟货币的探讨》

日期: 明天 22/6/17

直播时间: 9am-10am

重播时间: 11am-12pm

1.30pm -2.30pm

4pm-5pm

直播时间: 9am-10am

重播时间: 11am-12pm

1.30pm -2.30pm

4pm-5pm

因是网络电台..所以需要下载app收听...

app名字是<东盟传媒>

app名字是<东盟传媒>

1. 什么是虚拟货币

虚拟货币有不少,最有名的除比特幣外,至少还有30种电子货幣,如:莱特幣、质数幣、比奥幣、瑞波幣、招財幣、美卡幣等等。

虚拟货币是基于一套密码编码、通过复杂算法產生。

在虚拟空间中特定社群內可以購買商品和服務的货币。它具有交易媒介(Medium of Exchange)和記賬單位(Unit of Account)的貨幣功能。

具有固定发行量、特有密码组成、无国界地域、不用纳税等特性。它是一种黄金的模仿货幣,並引入黄金开採的概念,通过计算机运算工具「挖矿」,由于採用密码学的设计,它有了货幣的概念:不可复製,仅供持有者使用。

它的主要特点包括:去中心化、全球流通、具有专属所有权。

根据歐洲央行的定義為:「一种无法律约束,由開發者發行與管控,在特定虛擬社群成員中接受和使用,是非由央行或政府部门发行的數位貨幣。」

美國财政部金融犯罪執法網絡(FinCEN)定義其為:「虛擬貨幣為在某些环境下像實體貨幣一樣運轉的交換媒介,惟不具備實體貨幣的所有屬性。」也不具有法定貨幣的地位。

2. 虚拟货币有法律保障吗?

沒有!

雖然政府的法幣超过90%也是虚擬货幣,在物理上都是和虚拟货币一樣,都是电子数字。

但法幣有政府用法律规定来背书,你繳稅只能用法幣;虚拟货币卻什麼也沒。

3. 虚拟货币的市场价值?

虚拟货币沒有準備金,沒有政府以稅收作為信用支撐,本身也只是虛擬的,是空的,也不像黃金白銀本身就有價值,無須法律背書。

虚拟货币只有炒作收益,這不能算是實際收益。華爾街有人用炒作收益來計算本益比的基礎,如同網絡泡沫以點擊率計算比特幣價值一樣,發神經。

所以內在價值是ZERO,這也是虚拟货币價格波動大的原因。

4. 为什么虚拟货币最近在升幅那么快,被追捧?

貨幣濫發,低利率,新概念的炒作,市場結構使得其盤口小,網絡全球資金可交易使得容易被炒高,價格上漲再反射市場對它產生更大的上漲心理。

5. 这个升幅会不会影响市场?

不會有大影響!

不過市場發生問題會影響虚拟货币。

因為虚拟货币本身沒有實際價值,市場向好的時候,它會上漲;市場崩壞的時候,它不能充當避險責任,反而會搓戳破它的泡沫。

从歷史上来看,虚拟货币这种涨幅是史无前例的。若在其他资產上,几乎可以肯定超级大泡沫。

何况比特幣本身就是虚擬的,四大皆空也!

7. 虚拟货币的可行性?

货幣必须满足三大条件:交易价值、储蓄价值和价值衡量。

交易价值:目前未普及,交易流通功能低,供應量太少不能應付市場所需,買虚拟货币原因主要還是要換成政府發行的法幣。

储蓄价值:虚拟货币本身沒有價值,是空的。

衡量价值:虚拟货币價格波動大,無法作為對各種商品服務的橫量价值標準。

政府發行的鈔票雖然年年貶值,但是只要不出現激烈通貨膨脹,鈔票票面價格數字,還可以作為橫量商品服務的價值標準,能順利運行。

當然,最佳价值衡量的貨幣,是黃金白銀。一兩多少來計算,價格十分穩定,可幾百年幾乎不變(政府不亂搞或天災,戰爭無的情況下)

能完全滿足這三大條件的,只有黃金和白銀。

政府法幣只能滿足交易价值,但是储蓄价值和衡量价值,卻表現不好。

因為法幣沒價值,所以容易年年濫發,這造成几十年来物价不断上涨,貧富懸殊擴大的主因。

而虚拟货币完全不能滿足以上三個條件。

所以虚拟货币不具備可行性,只能成为一个纯粹「转钱」的炒作工具。

而手持虚拟货币的人也只会用比特幣换美元或其他國家的法幣,而不是买商品。

所以虚拟货币欲进化为未来货幣的希望,是不無根之樹。

虚拟货币也不同于黄金,政府和银行集团只能暂时囚禁黄金,但是无法消灭,对付比特幣则简单多了。

因为比特幣本质上是虚擬的,只要政府发出禁止市场使用比特幣的行政命令和法律,或者对其电子交易平台进行骇客攻击,就足以造成比特幣价格暴跌。

虚拟货币雖然號稱去中心化,但是完全去中心化達到一種極致,就是被隱藏集團通過直接和間接方式壟斷,因為失去有組織的制衡力量緣故。

所以虚拟货币不是一個對人民福祉有利的民主貨幣。

2017年6月20日 星期二

通脹可以買信息技术股嗎?

在高通脹環境下,好像信息技术(Information Technology)這些公司,其股票能否有良好表現呢?

以下是參考1970年代,美國出現8-15%的通脹率時,信息技术(Information Technology)股票10年的表現。

信息技术(Information Technology)

■ INTC Intel Corp.

行业: 半导体,10年滞胀期股价+1445.23%

英特尔公司是一家半导体芯片制造商公司。公司开发先进的集成数字技术产品,主要是集成电路,为计算和通信等行业使用。它设计和制造计算和通信的组件如微处理器、芯片组、主板,无线和有线连接的产品。

■ International Bus. Machines

行业: 电脑信息技术服务,10年滞胀期股价+2.34%

国际商业机器公司 (IBM) 是一家信息技术 (IT) 公司。经营以下五个环节: 全球技术服务 (GTS)、全球商务服务 (GBS)、软件、系统和技术和全球融资。它业务结构主要为 IT 基础设施服务和业务流程服务,提供专业的服务和应用程序管理服务。

■ Texas Instruments

行业: 半导体,10年滞胀期股价+47.83%

德州仪器从事设计与制作电子产品和销售。

信息工业在通胀环境下也不得志,只有处于半导体大势环境不断成长,且不断研发革新,开拓蓝海的Intel例外。

当然,这只是过去,Intel未来不会重复了。

S&P 500 每日漲跌幅不到 0.5% 之連續天數 創 1969 年來最長紀錄

以下是參考1970年代,美國出現8-15%的通脹率時,信息技术(Information Technology)股票10年的表現。

信息技术(Information Technology)

■ INTC Intel Corp.

行业: 半导体,10年滞胀期股价+1445.23%

英特尔公司是一家半导体芯片制造商公司。公司开发先进的集成数字技术产品,主要是集成电路,为计算和通信等行业使用。它设计和制造计算和通信的组件如微处理器、芯片组、主板,无线和有线连接的产品。

■ International Bus. Machines

行业: 电脑信息技术服务,10年滞胀期股价+2.34%

国际商业机器公司 (IBM) 是一家信息技术 (IT) 公司。经营以下五个环节: 全球技术服务 (GTS)、全球商务服务 (GBS)、软件、系统和技术和全球融资。它业务结构主要为 IT 基础设施服务和业务流程服务,提供专业的服务和应用程序管理服务。

■ Texas Instruments

行业: 半导体,10年滞胀期股价+47.83%

德州仪器从事设计与制作电子产品和销售。

信息工业在通胀环境下也不得志,只有处于半导体大势环境不断成长,且不断研发革新,开拓蓝海的Intel例外。

当然,这只是过去,Intel未来不会重复了。

S&P 500 每日漲跌幅不到 0.5% 之連續天數 創 1969 年來最長紀錄

經濟衰退會比經濟學家預測還來得早

樂觀的想法,是認為本輪美國經濟成長或許像烏龜爬,卻可能贏在終點。

據彭博對經濟學家的調查,這波擴張的成長力道及薪資升速較弱雖然令人不敢恭維。

但經濟卻有望實現連續第八年成長,並可能創下最長連漲記錄。

據調查中值,受訪者認為這個成長勢頭將持續到至少2019年7月的概率為60%,即達到121個月,將刷新上世紀90年代創下的連漲10年的紀錄。

30% 認為經濟復甦會延續到2021年1月或以後;

10% 認為會延續到2025年1月或以後。

樂觀者認為,隨著美國經濟收復金融危機過後的失地,過程中未見突然爆發,導致成長比較緩慢而穩定,也使得經濟成長很有機會延長。

也就是說,他們認為美國經濟因為沒有出現一般經濟復甦週期的末段的爆發現象,所以認為經濟增長會延續。

但是......為何他們不思考在投入了十多兆美元的情況下,美國復甦為何表現遠不如從前的結構性問題呢?

因此,我認為美國出現衰退的時間,會比以上三種預期的時間,還來得早。

【下圖:經濟學家對經濟增長持續多久的預測】

你買美股其實是和電腦交易,不是人。

只是,這種交易法,如果大跌的時候,會否一跌不可遏制呢?

因為都用量化交易,不再價值投資了?

据CNBC报道,摩根大通在最近的报告中表示,基于计算机算法和机器交易的量化投资正逐渐占领股票市场,使得传统的人工选股方式逐渐被抛弃。

该行量化研究部主管Marko Kolanovic表示,大部分股票投资者都不再基于股票自身的基本面买卖交易了。

据摩根大通估计,基本面投资者仅占当前股票交易量的约10%,而被动投资和量化投资合计占到投资交易的60%,较10年前的份额翻了一倍还多。

此外,Kolanovic还表示,基金倾向购买债券及相关产品,使得低波动率股票和市值较大的成长股票不断走高。

市场结构研究公司Tabb Group的数据也显示,机器驱动的交易量又卷土重来并不断增长,但整体交易水平在下降。

而高频交易作为量化交易下的子策略,在5月67.3亿股的平均日交易量中占比达到约52%。

相比之下,在2009年高频交易的顶峰时期,98亿的平均日交易量中高频交易者约占到约61%。

美股CAPE本益比已飆破30!

Robert Shiller 所提出的美國股市合理價格指標──經景氣循環調整之本益比 (CAPE),如今已衝上高達 30.2 倍,創 2001 年 9 月以來新高,並達到 1929 年華爾街股災時的水準。

當你了解現在股市相當於1929年大蕭條水平時,你認為未來經濟會太平嗎?

雖然,我不能知道這泡沫可以推多高?

但是可以肯定的,就是未來經濟會很悲慘!

而若根據美股標準普爾 (S&P) 500 指數預估本益比相較於「恐慌指數」VIX (芝加哥選擇權交易所波動率指數),所計算出的美股恐慌或狂歡程度,也發現目前美股樂觀度在史上僅次於 1990 年代中期而已。

從歷史看,「恐慌指數」VIX 相對低的情況,未來都是危險信號。

因為不恐慌,就是意味著樂觀。

過度樂觀,就是代表賣氣很低,也就是說該賣的人,基本都賣了!

這意味什麼呢?

油價如早前預期那樣,走向下跌通道中。

但是根據當前走勢,買進時機還沒出現。

如果要配置石油股做長期投資者,還需要等待。

美元指數也如之前預期,就是在賣壓下藏有反彈的跡象。

現在雖然這幾天有反彈,但是反彈信號仍不是很明顯。

只要這反彈信號逐漸明顯,商品價格下跌概率極高。

因此,可以趁勢在商品價格下跌時,買進一些。

當長期債券利率和短期債券利率相差縮小到某水平時,就是經濟衰退的信號!

Fed升息 1至 1%-1.25%,但 10 年公債殖利率當日卻聞訊大跌近 4% 至 2.12%,至今仍徘徊 2.16%。

美 5 年債與 30 年債的殖利率差,二崩至 96 個基點,創 2007 年 12 月以來新低。

《Zero Hedge》報導,上兩回美國公債殖利率曲線跌到如此低的水準,分別在 2001 年 3 月及 2007 年 12 月,當時美國經濟都正式步入衰退。

據彭博對經濟學家的調查,這波擴張的成長力道及薪資升速較弱雖然令人不敢恭維。

但經濟卻有望實現連續第八年成長,並可能創下最長連漲記錄。

據調查中值,受訪者認為這個成長勢頭將持續到至少2019年7月的概率為60%,即達到121個月,將刷新上世紀90年代創下的連漲10年的紀錄。

30% 認為經濟復甦會延續到2021年1月或以後;

10% 認為會延續到2025年1月或以後。

樂觀者認為,隨著美國經濟收復金融危機過後的失地,過程中未見突然爆發,導致成長比較緩慢而穩定,也使得經濟成長很有機會延長。

也就是說,他們認為美國經濟因為沒有出現一般經濟復甦週期的末段的爆發現象,所以認為經濟增長會延續。

但是......為何他們不思考在投入了十多兆美元的情況下,美國復甦為何表現遠不如從前的結構性問題呢?

因此,我認為美國出現衰退的時間,會比以上三種預期的時間,還來得早。

【下圖:經濟學家對經濟增長持續多久的預測】

你買美股其實是和電腦交易,不是人。

只是,這種交易法,如果大跌的時候,會否一跌不可遏制呢?

因為都用量化交易,不再價值投資了?

据CNBC报道,摩根大通在最近的报告中表示,基于计算机算法和机器交易的量化投资正逐渐占领股票市场,使得传统的人工选股方式逐渐被抛弃。

该行量化研究部主管Marko Kolanovic表示,大部分股票投资者都不再基于股票自身的基本面买卖交易了。

据摩根大通估计,基本面投资者仅占当前股票交易量的约10%,而被动投资和量化投资合计占到投资交易的60%,较10年前的份额翻了一倍还多。

此外,Kolanovic还表示,基金倾向购买债券及相关产品,使得低波动率股票和市值较大的成长股票不断走高。

市场结构研究公司Tabb Group的数据也显示,机器驱动的交易量又卷土重来并不断增长,但整体交易水平在下降。

而高频交易作为量化交易下的子策略,在5月67.3亿股的平均日交易量中占比达到约52%。

相比之下,在2009年高频交易的顶峰时期,98亿的平均日交易量中高频交易者约占到约61%。

美股CAPE本益比已飆破30!

Robert Shiller 所提出的美國股市合理價格指標──經景氣循環調整之本益比 (CAPE),如今已衝上高達 30.2 倍,創 2001 年 9 月以來新高,並達到 1929 年華爾街股災時的水準。

當你了解現在股市相當於1929年大蕭條水平時,你認為未來經濟會太平嗎?

雖然,我不能知道這泡沫可以推多高?

但是可以肯定的,就是未來經濟會很悲慘!

而若根據美股標準普爾 (S&P) 500 指數預估本益比相較於「恐慌指數」VIX (芝加哥選擇權交易所波動率指數),所計算出的美股恐慌或狂歡程度,也發現目前美股樂觀度在史上僅次於 1990 年代中期而已。

從歷史看,「恐慌指數」VIX 相對低的情況,未來都是危險信號。

因為不恐慌,就是意味著樂觀。

過度樂觀,就是代表賣氣很低,也就是說該賣的人,基本都賣了!

這意味什麼呢?

油價如早前預期那樣,走向下跌通道中。

但是根據當前走勢,買進時機還沒出現。

如果要配置石油股做長期投資者,還需要等待。

美元指數也如之前預期,就是在賣壓下藏有反彈的跡象。

現在雖然這幾天有反彈,但是反彈信號仍不是很明顯。

只要這反彈信號逐漸明顯,商品價格下跌概率極高。

因此,可以趁勢在商品價格下跌時,買進一些。

當長期債券利率和短期債券利率相差縮小到某水平時,就是經濟衰退的信號!

Fed升息 1至 1%-1.25%,但 10 年公債殖利率當日卻聞訊大跌近 4% 至 2.12%,至今仍徘徊 2.16%。

美 5 年債與 30 年債的殖利率差,二崩至 96 個基點,創 2007 年 12 月以來新低。

《Zero Hedge》報導,上兩回美國公債殖利率曲線跌到如此低的水準,分別在 2001 年 3 月及 2007 年 12 月,當時美國經濟都正式步入衰退。

2017年6月19日 星期一

《阿弟说投资周期 Wechat Group》现在公开!

《阿弟说投资周期 Wechat Group》现在公开!

因为一些原因,故所传的免费文章,在明年三月前有所限制。

之后会完全无限制,内容免费提供,唯不涉买卖意见,投资自负。

《阿弟说投资周期 Wechat Group》只是立于不藏私,广結善緣的精神而设立。

所以没有任何商业利益。

《阿弟说投资周期 Wechat Group》说的是投资,如您持有以下态度,请不要加入:

1)不注重基本面,或以图表分析,市场价格当前走势为优先分析要素者。

2)不相信经济规律和周期者。

3)对异见不能忍,动辄嘲讽谩骂者。

4)把我个人观点当作贴士,不能买卖自负者。

5)严禁前来打广告者。

6)為避免麻煩和責任,不會對會員的投資所持股票提供任何意見。

【请引荐《阿弟说投资周期 Wechat Group》给您的亲朋戚友,唯不符合以上6点者,且莫引荐。】

要加入者,請add時,也表示目的。

不然我哪能知道add我者是幹麼的?

2017年6月18日 星期日

为何美联储无法缩表?

美联储再度將联邦短期利率提高至1.0%-1.25%,维持今年內总计加息3次的预期不变,並决定未来经济发展大体符合当前预期的情况下,今年內將开始缩减高达4.5兆美元的资產负债表。

不少经济学家在討论美联储如何「正常化」减少4.5兆资產负债表。目前美联储持有的美国公债佔市场总量的18%;抵押贷款担保证券(MBS)则佔33%。以这样大规模的持有量,要如何通过市场拋售而又不会引发价格震盪,大概需要平均每月拋售多少量?需要多少年才能使得美联储的资產负债表「正常化」,来砍掉爆发恶性通胀的因子。

还有,当持有的债券到期时,若为了缩小资產负债表而完全停止再投资,市场会如何反应?在减少资產负债表同时,对短期借贷利率该如何管理?若继续升息使得升息和缩表二者同时进行,债券市场会否过快反应利息上涨,价格下跌的预期,使得不利于美联储债券的拋售。

实际上,就算不升息,只要市场认为美联储认真要缩表的情况下,要如何保证市场利息不会上涨到威胁经济復甦呢?

经济週期其实就是中央银行通过操纵利率起落而造成的。如果认为美联储升息又缩表不会引发经济衰退,那是不切实际的想法。

影响市场资金萎缩

国际货幣基金组织数据指出,美国偿付利息能力创下自2008年以来最差。2008年的利息远高于目前,但是偿付利息能力却和金融危机时一致了!这显示美国金融槓桿能力比过去更高,內在经济力更弱。因此无论升息,还是缩表,也不管你平均每月拋售资產的规模有多少,都会使得市场资金萎缩放大。

经济学家谈缩表时,都忽略了货幣体系的结构问题。货幣体系结构註定美联储只能出现微小规模的缩表,认为可以有不伤害经济的显著规模缩表,都是脱离现实的。因为现代货幣体系是通过槓桿放大,信贷扩张(增发货幣)来推高经济的,货幣源头则来自中央银行或政府公债。

只要美联储缩表,槓桿放大的效应会从货幣增发转为槓桿放大萎缩货幣供应,市场流动货幣也会激剧减少,陷入恶性通货紧缩螺旋,要知道货幣萎缩速度往往比扩大还快。在市场钱更少的情况下,请问谁来吸纳美联储拋售的债券呢?

因此美联储在缩表方面从一开始就面临货幣体系的矛盾,根本不可能协调经济成长和减少货幣的矛盾。用简单的比喻,你不可能奢望天天大量吃高糖份、高油脂的食物,还能身体健康一百年。

http://www.orientaldaily.com.my/s/201217

ECRI 領先指標,顯示美國經濟成長率自今年以來,呈現趨緩走勢。

目前 Level 是 144.0,整體走勢是緩慢往下行。

年增長率是 3.7%。

FED的加息和縮表,還能走多遠?

【下圖:ECRI 領先指標】

美國的M2貨幣供給量,呈現趨緩走勢。

若走勢不改變,未來股市行情不樂觀。

要改變的方法,就是擴大貨幣供給。

不過,目前美國貨幣供給並沒有創新低,所以只是趨緩,還不能算逆轉為負。

【下圖:美國 Money Supply】

馬來西亞的M2貨幣供給量,長年呈現趨緩走勢。

不過今年開始有出現上升,唯仍處於低檔。

故行情難言好壞。

【下圖:大馬 Money Supply】

台灣股市雖然一路上漲,但是貨幣萎縮卻很明顯。

因此這種股市上漲的脆弱性,其實比美國和大馬更低,危險性更大。

【下圖:台灣 Money Supply】

ECRI 領先指標,顯示美國經濟成長率自今年以來,呈現趨緩走勢。

目前 Level 是 144.0,整體走勢是緩慢往下行。

年增長率是 3.7%。

FED的加息和縮表,還能走多遠?

【下圖:ECRI 領先指標】

美國的M2貨幣供給量,呈現趨緩走勢。

若走勢不改變,未來股市行情不樂觀。

要改變的方法,就是擴大貨幣供給。

不過,目前美國貨幣供給並沒有創新低,所以只是趨緩,還不能算逆轉為負。

【下圖:美國 Money Supply】

馬來西亞的M2貨幣供給量,長年呈現趨緩走勢。

不過今年開始有出現上升,唯仍處於低檔。

故行情難言好壞。

【下圖:大馬 Money Supply】

台灣股市雖然一路上漲,但是貨幣萎縮卻很明顯。

因此這種股市上漲的脆弱性,其實比美國和大馬更低,危險性更大。

【下圖:台灣 Money Supply】

2017年6月15日 星期四

中國股市未來一年可能不會好

自今年第一季起,中國人行 (PBoC) 便持續試圖引導市場「去槓桿」、「防泡沫」,並且亦開始追隨美國聯準會 (Fed) 的升息腳步,執行緊縮式的貨幣政策,而人民幣市場流動性的緊縮格局,似乎在近期已經愈來愈強。

中國一年期公債殖利率亦是出現了劇烈上漲,週二 (13 日) 一年期中國公債殖利率以 3.61% 作收,又一次罕見地超越十年期中國公債殖利率 3.55%,殖利率曲線出現了少見的「倒掛」現象。

如果這情況不扭轉的話,中國股市會因為中長、短期資金流動減少,股市欲漲乏力。

如果你持有投資中國股市的 Mutual Fund,就要注意了!

【下圖:中國十年期公債殖利率與一年期公債殖利率利差】

中國一年期公債殖利率亦是出現了劇烈上漲,週二 (13 日) 一年期中國公債殖利率以 3.61% 作收,又一次罕見地超越十年期中國公債殖利率 3.55%,殖利率曲線出現了少見的「倒掛」現象。

如果這情況不扭轉的話,中國股市會因為中長、短期資金流動減少,股市欲漲乏力。

如果你持有投資中國股市的 Mutual Fund,就要注意了!

【下圖:中國十年期公債殖利率與一年期公債殖利率利差】

債券天王葛洛斯(Bill Gross)六月九日表示,股、債市場的風險程度,已來到金融海嘯後的最高水準,「投資人不是低買高賣,而是在追高之後,祈禱會有好事降臨。」

隔天,傳奇投資大師吉姆‧羅傑斯(Jim Rogers)也說了重話:「下一次金融危機,將是我這輩子看過最恐怖的風暴。」今年已經七十五歲的他,除了一九三○年代的經濟大蕭條之外,所有的金融風暴無役不與。

其間,羅傑斯有一句話是這麼說的:「現在請你看看窗外,所有的一切都是如此美好,這,就是一個危險訊號。」

巴克萊認為,在全球債務水平不斷攀升的場景之下,當前全球債務恐怕已經來到了極危險的水平之上。

美國無論是主權公債、公司債、無擔保品家庭負債,甚至是車貸、學貸等貸款類型,「美國」的負債規模全都落在歷史高點,在美國民眾負債不斷攀升的壓力下,這已對全球國家再度蒙上了金融海嘯之隱憂。

然而事實上目前美國房貸並未刷新歷史新高,這波全美家庭負債的走升,非房貸負債的走升幅度反而較大。

進一步分拆其他非房貸負債之全美家庭負債來作觀察,如下圖所示,美國學貸、車貸、卡債與其他貸款等,皆已全數「遠遠飆破」2008 年以來的新高水平,截至 2017 年第一季為止,美國學貸總規模為 1.34 兆美元、車貸總規模為 1.17 兆美元、卡債為 0.76 兆美元、其他貸款為 0.37 兆美元。

美國目前擁有將近一兆美元的卡債規模,再加上學貸、車貸規模等三項貸款,也是刷新了歷史新高,而這些貸款主要又是「低信用要求」之貸款,這意味著這些貸款存在著較高的違約風險。

Dambisa Moyo 引用國際貨幣基金組織 (IMF) 數據指出,統計自 2010 年至今,美國企業更已累積了 7.8 兆美元之債務,但是償付貸款利息之能力,卻是創下自 2008 年以來最差,Dambisa Moyo 對此警告,全球債務風險恐怕又將在未來再度席捲全世界。

環保業大有可為

2007年前,你如果去觀察中國煤炭股票,無論業績和股價都表現優秀。

但隨著過去粗放行經濟成長模式,造成中國有些地方省市污染非常嚴重,不得不引發關注。

當時,我就斷定中國政府會朝環保乾淨能源的方向發展,所以認為投資這些產業是未來趨勢。

著名投資大師 Jim Rogers也看好中國的環保行業。

根据BP的数据,中國的煤炭消费量降至六年来最低,可再生能源生产跃升至全球首位,甚至还减少了温室气体的排放。

但中国的消费模式正在转变。为了改善一些全球污染最严重城市的空气质量,中国将大量资金投入到更清洁的能源,同时不鼓励使用煤炭。

这个巨头的经济也在不断朝着能源密集度低于重工业的服务业发展。

雖然知道這趨勢,但是關於這類乾淨能源和環保產業,哪間公司的產品服務比較行,則一無所知。

何況就算知道的,該公司也未必有上市。

雖然如此,投資者也應該避免投資骯髒能源的企業,如果發現有潛能的乾淨能源和環保產業公司,注意一下吧!

【下圖是:各國對骯髒能源依賴圖】

中國明顯還對骯髒能源煤炭很依賴,因為任何乾淨替代能源,以及能淨化煤炭污染度的技術,都值得關注。

但隨著過去粗放行經濟成長模式,造成中國有些地方省市污染非常嚴重,不得不引發關注。

當時,我就斷定中國政府會朝環保乾淨能源的方向發展,所以認為投資這些產業是未來趨勢。

著名投資大師 Jim Rogers也看好中國的環保行業。

根据BP的数据,中國的煤炭消费量降至六年来最低,可再生能源生产跃升至全球首位,甚至还减少了温室气体的排放。

但中国的消费模式正在转变。为了改善一些全球污染最严重城市的空气质量,中国将大量资金投入到更清洁的能源,同时不鼓励使用煤炭。

这个巨头的经济也在不断朝着能源密集度低于重工业的服务业发展。

雖然知道這趨勢,但是關於這類乾淨能源和環保產業,哪間公司的產品服務比較行,則一無所知。

何況就算知道的,該公司也未必有上市。

雖然如此,投資者也應該避免投資骯髒能源的企業,如果發現有潛能的乾淨能源和環保產業公司,注意一下吧!

【下圖是:各國對骯髒能源依賴圖】

中國明顯還對骯髒能源煤炭很依賴,因為任何乾淨替代能源,以及能淨化煤炭污染度的技術,都值得關注。

2017年6月13日 星期二

鈀金的投資分析

《彭博社》報導,今年大宗商品市場要屬鈀金表現最為優秀,鈀金今年已上漲 30% ,打敗 33 種其他原物料價格,上週五 (9 日) 更在投資人爭持實體供應之下,至多攀升 7.9% 達至 16 年來新高,每盎司 928.36 美元。

鈀金主要用於抑制有害氣體自汽油車的排放,隨著市場預期供給將連續 6 年低於需求而大漲。再加上福斯集團 (Volkswagen AG) 2 年前爆發廢氣排放醜聞,促使消費者從柴油車轉向至汽油車,使得鈀金 2001 年以來,首次幾乎要與鉑金價格一樣貴。

鈀金生產自 2012 年以來一直無法跟上消耗,部份是因為汽車銷量上升,及廢氣排放限制更嚴格。 Capital Economics 大宗商品經濟學家 Caroline Bain 指出,儘管該金屬庫存近年來或有助於餵飽消費者需求,但那供應源或許正已逐漸耗盡。

【下圖:鈀金供給自 2012 年以來低於需求。】

期貨市場交易顯示投資人正爭相購買,鈀金 6 月交貨價近幾週已大幅超越明年 3 月時的價格,凸顯市場對於短期內的供給或有不安。

【下圖:鈀金的短期與明年差價擴大。】

價格大漲,代表鈀金幾乎要與「好姊妹」鉑金來到同價位,鉑金被使用於柴油車的觸媒轉換器,但由於金屬可以互換,分析師認為一些工業消費者因應供需短缺,或考慮將轉使用鉑金。

但 ETF 投資人可就沒那麼看好,鈀金資產價格自 2014 年高峰以來,仍下跌約 50% 。投資人今年減持鈀金 ETF ,卻增持黃金、白銀及鉑金 ETF 。

【下圖:鈀金 ETF 持倉量降至 7 年來最低。】

那麼,到底未來鈀金會不會有好景呢?

某程度上會,但是會因為工業需求減緩而削弱。

以當前看,鈀金的確面臨供應不足的問題。

但是,鈀金雖然稀缺,但是用途少,主要是用在汽車上。

但美國汽車次級信貸已經泡沫,且出現銷量趨緩現象,主要汽車大廠股價都下跌。

因此,未來汽車銷量能否持續增長,是很大的疑問。

尤其在全球利率開始上升的情況,對汽車銷量是不利的。

若以更長遠的時間看,未來會出現通脹快速上漲的惡性情況,汽車銷量會因為利率飆漲,信貸緊縮而大量萎縮。

汽車銷量萎縮下,對鈀金的需求會大量減少,如此供應緊缺,對價格利多因素就會消失不見。

不過,鈀金價格還是會因為通貨膨脹而上漲。

只是鈀金雖然和黃金白銀一樣都屬於貴金屬,但它畢竟不具備貨幣地位,所以價格雖然上漲,但是也會受壓制。

如果你相信鈀金,那可以考慮一家鈀金股票,這是澳州股票,也是全球最大的鈀金股票--【Zimplats Holdings Ltd】。

至於其他的鈀金股票,如:North American Palladium Ltd.,Lonmin plc,Solitario Exploration & Royalty,Eastern Platinum Limited和Thundelarra Exploration Ltd......這些國家的鈀金股票,我們馬來西亞人都買不到。

鈀金主要用於抑制有害氣體自汽油車的排放,隨著市場預期供給將連續 6 年低於需求而大漲。再加上福斯集團 (Volkswagen AG) 2 年前爆發廢氣排放醜聞,促使消費者從柴油車轉向至汽油車,使得鈀金 2001 年以來,首次幾乎要與鉑金價格一樣貴。

鈀金生產自 2012 年以來一直無法跟上消耗,部份是因為汽車銷量上升,及廢氣排放限制更嚴格。 Capital Economics 大宗商品經濟學家 Caroline Bain 指出,儘管該金屬庫存近年來或有助於餵飽消費者需求,但那供應源或許正已逐漸耗盡。

【下圖:鈀金供給自 2012 年以來低於需求。】

期貨市場交易顯示投資人正爭相購買,鈀金 6 月交貨價近幾週已大幅超越明年 3 月時的價格,凸顯市場對於短期內的供給或有不安。

【下圖:鈀金的短期與明年差價擴大。】

價格大漲,代表鈀金幾乎要與「好姊妹」鉑金來到同價位,鉑金被使用於柴油車的觸媒轉換器,但由於金屬可以互換,分析師認為一些工業消費者因應供需短缺,或考慮將轉使用鉑金。

但 ETF 投資人可就沒那麼看好,鈀金資產價格自 2014 年高峰以來,仍下跌約 50% 。投資人今年減持鈀金 ETF ,卻增持黃金、白銀及鉑金 ETF 。

【下圖:鈀金 ETF 持倉量降至 7 年來最低。】

那麼,到底未來鈀金會不會有好景呢?

某程度上會,但是會因為工業需求減緩而削弱。

以當前看,鈀金的確面臨供應不足的問題。

但是,鈀金雖然稀缺,但是用途少,主要是用在汽車上。

但美國汽車次級信貸已經泡沫,且出現銷量趨緩現象,主要汽車大廠股價都下跌。

因此,未來汽車銷量能否持續增長,是很大的疑問。

尤其在全球利率開始上升的情況,對汽車銷量是不利的。

若以更長遠的時間看,未來會出現通脹快速上漲的惡性情況,汽車銷量會因為利率飆漲,信貸緊縮而大量萎縮。

汽車銷量萎縮下,對鈀金的需求會大量減少,如此供應緊缺,對價格利多因素就會消失不見。

不過,鈀金價格還是會因為通貨膨脹而上漲。

只是鈀金雖然和黃金白銀一樣都屬於貴金屬,但它畢竟不具備貨幣地位,所以價格雖然上漲,但是也會受壓制。

如果你相信鈀金,那可以考慮一家鈀金股票,這是澳州股票,也是全球最大的鈀金股票--【Zimplats Holdings Ltd】。

至於其他的鈀金股票,如:North American Palladium Ltd.,Lonmin plc,Solitario Exploration & Royalty,Eastern Platinum Limited和Thundelarra Exploration Ltd......這些國家的鈀金股票,我們馬來西亞人都買不到。

如何交易石油股

中海油(CEO)和油價,過去5年走勢,雖然說不上非常緊密的亦步亦趨,但是整體顯然一致,只是波動率有差別。

如果你要投資石油股,先觀察油價和相關股票的長期走勢。

在買進時機上,就參考技術分析。

技術分析用於中,短期交易,但是長期必須要看基本面。

因此你若買石油股的前提,還是相信油價未來會進入長期上漲趨勢。

如果沒有這個確定,那使用技術分析只是單純玩波段。

這裡,我是用中海油(CEO)這支股票來對比油價。

你可以選擇自己心水那支股,不一定是中海油(CEO)。

另外,根據油價的技術分析,石油價格還處於下跌通道中。

因此購買時機還不存在。

應該等處底反彈時,才買進。

世上最反對黃金者,卻收最多黃金

谁是黄金的忠粉?

全球公共部门黄金储备创18年新高

世界上最大公共部门投资者持有的黄金储备达到了18年以来的新高,因特朗普当选美国总统,以及英国脱欧公投增加了地缘政治的不确定性。

根据对750家,包括中央银行,公共养老基金以及主权财富基金的研究,国家部门的投资者在去年黄金净持有量增加377吨,达到31,000吨,创1999年以来最高水平。

国际货币金融机构官方论坛(OMFIF)首席经济学家Danae Kyriakopoulou表示,国家投资者涌入买入贵金属,由于贵金属拥有避险天堂的地位,同时也利用了金价上涨带来的益处。

Danae Kyriakopoulou指出,过去一年有很多政治不确定性,脱欧公投以及特朗普带来了巨大的政治冲击,促使投资者买入黄金。

世界黄金协会市场信息部门负责人Alistair Hewitt表示,具有国家部门背景的投资者增持黄金以用来对冲美元走软的风险。在过去一年,英镑兑美元下跌了15%。

Alistair Hewitt称,中央银行和公共部门多年来一直在增加黄金战略储备。很多新兴市场持有大量的美元,他们买入黄金以弥补集中持有美元带来的风险敞口。

根据国际货币金融机构官方论坛(OMFIF)的信息,俄罗斯、中国和哈萨克斯坦的中央银行是去年几个买入黄金的最大投资者。

作为资产管理规模达到300亿英镑的基金公司,Hermes投资管理公司的首席执行官Saker Nusseibeh表示,公共部门投资者也有可能将黄金储备作为通胀上涨的赌注,黄金是这种不确定性的避难所。

OMFIF的研究还发现,尽管全球经济增长前景在2017年稳定下来,但公共投资者仍然关注全球令人忧虑的政治环境,未来12个月地缘政治仍是其关注的焦点。

特朗普卷入前联邦调查局(FBI)局长科米间的斗争,同时英国大选后保守党失去多数席位优势,加剧了英国政治和脱欧谈判的不确定性。

无论美联储加息还是缩表,金价都不会“倒下”。

任何金價因為加息还是缩表的影響的下跌,都是暫時性的。

因為無論是加息还是缩表,最後都會加快經濟的衰退。

現在美國金融槓桿水平,其實和金融危機前差不多。

但是,金融危機前的利率水平更高,現在則處於歷史低檔。

也就是說,現在美國的債務承受能力比2007年還弱。

因為無論加息还是缩表,都會製造比2008年還猛烈的金融危機。

試問這情況,黃金如何可能“倒下”呢?

如果你要投資石油股,先觀察油價和相關股票的長期走勢。

在買進時機上,就參考技術分析。

技術分析用於中,短期交易,但是長期必須要看基本面。

因此你若買石油股的前提,還是相信油價未來會進入長期上漲趨勢。

如果沒有這個確定,那使用技術分析只是單純玩波段。

這裡,我是用中海油(CEO)這支股票來對比油價。

你可以選擇自己心水那支股,不一定是中海油(CEO)。

另外,根據油價的技術分析,石油價格還處於下跌通道中。

因此購買時機還不存在。

應該等處底反彈時,才買進。

《欧洲央行首次将人民币加入外汇储备》

2017年06月14日

欧洲央行周二表示,已将价值5亿欧元(约合5.6亿美元)的外汇储备从美元转换成人民币,这是该行首次将人民币加入其外汇储备。

欧洲央行在一份声明中表示,此举反映出人民币作为国际货币的地位上升,以及中国作为欧元区最大贸易伙伴之一的重要性提高。

欧洲央行目前持有约480亿欧元外汇储备,其中约四分之三为美元资产。

英国《金融时报》评论称,欧洲央行开始持有人民币资产作为外汇储备,此举相当于对中国的人民币国际化抱负给予肯定。

康奈尔大学-教授埃斯瓦尔-普拉萨德(Eswar Prasad)表示:“欧洲央行的投资规模不大,但具有巨大的象征意义。”

“对于欧元这一仅次于美元的全球第二重要储备货币背后的央行而言,在自己的外汇储备资产组合中增添人民币资产,充分说明了中国经济以及人民币已走了多远。”

他补充称:“每个人都想跟中国交朋友。欧洲央行的做法可以被视为与中国建立更强大贸易与金融关系的首付款。”

美國零售业血流成河,相關破产案堆积如山。

曾经广受欢迎的女装零售商--【The Limited】,今年1月申请破产,关闭了旗下剩余的所有门店。

【The Limited】我在看彼得.林區的書有提到,這公司開始多年沒受到華爾街注意,雖然業績不斷成長,從小做大。

然後市場開始注意它時,股價已經漲了好多倍。

在瘋狂的追捧下,一直追到它價格因為泡沫而崩跌。

電子商務下,實體零售業已經很難做了!

唉!還是買 AliBaBa 吧!

芝麻開門!

世上最反對黃金者,卻收最多黃金

谁是黄金的忠粉?

全球公共部门黄金储备创18年新高

世界上最大公共部门投资者持有的黄金储备达到了18年以来的新高,因特朗普当选美国总统,以及英国脱欧公投增加了地缘政治的不确定性。

根据对750家,包括中央银行,公共养老基金以及主权财富基金的研究,国家部门的投资者在去年黄金净持有量增加377吨,达到31,000吨,创1999年以来最高水平。

国际货币金融机构官方论坛(OMFIF)首席经济学家Danae Kyriakopoulou表示,国家投资者涌入买入贵金属,由于贵金属拥有避险天堂的地位,同时也利用了金价上涨带来的益处。

Danae Kyriakopoulou指出,过去一年有很多政治不确定性,脱欧公投以及特朗普带来了巨大的政治冲击,促使投资者买入黄金。

世界黄金协会市场信息部门负责人Alistair Hewitt表示,具有国家部门背景的投资者增持黄金以用来对冲美元走软的风险。在过去一年,英镑兑美元下跌了15%。

Alistair Hewitt称,中央银行和公共部门多年来一直在增加黄金战略储备。很多新兴市场持有大量的美元,他们买入黄金以弥补集中持有美元带来的风险敞口。

根据国际货币金融机构官方论坛(OMFIF)的信息,俄罗斯、中国和哈萨克斯坦的中央银行是去年几个买入黄金的最大投资者。

作为资产管理规模达到300亿英镑的基金公司,Hermes投资管理公司的首席执行官Saker Nusseibeh表示,公共部门投资者也有可能将黄金储备作为通胀上涨的赌注,黄金是这种不确定性的避难所。

OMFIF的研究还发现,尽管全球经济增长前景在2017年稳定下来,但公共投资者仍然关注全球令人忧虑的政治环境,未来12个月地缘政治仍是其关注的焦点。

特朗普卷入前联邦调查局(FBI)局长科米间的斗争,同时英国大选后保守党失去多数席位优势,加剧了英国政治和脱欧谈判的不确定性。

无论美联储加息还是缩表,金价都不会“倒下”。

任何金價因為加息还是缩表的影響的下跌,都是暫時性的。

因為無論是加息还是缩表,最後都會加快經濟的衰退。

現在美國金融槓桿水平,其實和金融危機前差不多。

但是,金融危機前的利率水平更高,現在則處於歷史低檔。

也就是說,現在美國的債務承受能力比2007年還弱。

因為無論加息还是缩表,都會製造比2008年還猛烈的金融危機。

試問這情況,黃金如何可能“倒下”呢?

《阿弟說投資週期 WeChat Group》明年三月開放

《阿弟說投資週期 WeChat Group》(包含Blog, FB),本來是專門給一小部分人提供對未來經濟週期、投資趨勢、理財建議的 Group。

這 Group 本來有收年費的。

本來我打算等3-7年後,經濟陷入嚴重滯漲階段時,才完全免費開放。

但老實說,教人東西,提供分析給人來收費,本質上違背我的個性。

如果現在沒有必要,不收就不收了。

菩薩應該廣結善緣。

所以我決定改變計劃。

如果我沒記錯,這個組群是2017年二月,三月,在我朋友的鼓吹下才開始的。

因為之前對一些人收費,所以我就幾乎天天 po 文,甚至給出一些平時不公開在網絡上對人做的分析。

例如:

1)提供投資股票名單

2)行情分析來判斷買賣時機

3)財務分析

4)投資諮詢(包括個股)

5)投資知識

因為之前對人收費,為公平故,所以在未滿一年(2018年三月前),不能完全免費開放。

2018年三月後,我就會免費開放《阿弟說投資週期 WeChat / FB Group》。

所以以後所有人都不用繳費了。

當然,我也不會再天天 po 文,可能有些事情無法明白說,例如幫忙分析XX股票,因為到時候人多,我顧不來。

不過,還是會給意見。

這 Group 本來有收年費的。

本來我打算等3-7年後,經濟陷入嚴重滯漲階段時,才完全免費開放。

但老實說,教人東西,提供分析給人來收費,本質上違背我的個性。

如果現在沒有必要,不收就不收了。

菩薩應該廣結善緣。

所以我決定改變計劃。

如果我沒記錯,這個組群是2017年二月,三月,在我朋友的鼓吹下才開始的。

因為之前對一些人收費,所以我就幾乎天天 po 文,甚至給出一些平時不公開在網絡上對人做的分析。

例如:

1)提供投資股票名單

2)行情分析來判斷買賣時機

3)財務分析

4)投資諮詢(包括個股)

5)投資知識

因為之前對人收費,為公平故,所以在未滿一年(2018年三月前),不能完全免費開放。

2018年三月後,我就會免費開放《阿弟說投資週期 WeChat / FB Group》。

所以以後所有人都不用繳費了。

當然,我也不會再天天 po 文,可能有些事情無法明白說,例如幫忙分析XX股票,因為到時候人多,我顧不來。

不過,還是會給意見。

2017年6月12日 星期一

和專家背著走,你就會賺錢

周一,随着美洲国际经济论坛(International

Economic Forum of the

Americas)在蒙特利尔举行,经济学家更倾向于关注在股票和债券之间建立一个平衡的风险投资组合,人们对大宗商品市场的关注不多。

当被问及对当前市场条件下大宗商品的看法时,整个专家小组对该行业相当不屑一顾。

加拿大国家银行(National

Bank of Canada)企业债券高级副总裁Eric

Girard表示,虽然大宗商品可以提供重要的多样化,但该行业在投资组合中的利润评级是中性的。

中性的投資建議,其實就是賣出的意思。

美世(Mercer)战略研究全球主管菲尔·爱德华兹表示,“我司不推荐在投资组合中配置大宗商品,因为它们会让投资组合的收益率很难确定。此外,大宗商品的风险溢价也很难衡量。”

富达投资(Fidelity

Investments)全球资产配置研究主管莉萨·埃姆斯博-马汀利表示,她认为大宗商品已经见顶,很难从中获得强劲回报。

根據歷史,當專家都眾口一致時,你背著他們走,你就會賺錢。

富达投资(Fidelity

Investments)的埃姆斯博-马汀利,雖然不認可大宗商品同時,也說明某情況出現,大宗商品可能表现良好的情况,那就是通货膨胀开始以较快的速度增长。

但是,她卻認為这种情况几率很小。

她说,“现在不具备真正的通胀环境。即使在通胀环境中,我宁愿选择大宗商品类股票,而不是选择这种原材料资产。”

我不理會她是要選擇大宗商品类股票,還是大宗商品原材料资产。

但是,關鍵在於她不認為會出現通货膨胀快速增长的情況,是她認為不必投資大宗商品的原因。

雖然大宗商品的跌幅已經是十多年最低,但是這些專家都認為,就算股市和债券市场估值过高,逆势投資大宗商品也是不值得的。

我只能說,專家本質上不過都是不懂經濟週期,不懂歷史,盲目跟隨當前市場氣氛的跟屁蟲。

我從不信這些專家。

所以我在《阿弟說投資週期

Whatsapp, Wechat

Group》,都是教人投資累積一些會在高通貨膨脹獲益的投資項目。

此文,各位可以Save起來。

若干年後,又是一個證明背著專家就賺錢的證據。

這證據,百年來多的不勝枚舉。

環顧規模 14 萬億美元的美國國債市場, 你難以找到任何跡象可以說明投資者對市場可能出現拋售的一點點擔憂。

債券殖利率日復一日地下跌,看漲倉位已飆升,波動率幾乎消失殆盡。

與此同時,交易員預測通膨在未來數十年將維持低迷態勢,似乎認同聯儲會將不急於削減危機時代購買的債券這個觀點。

在 Binky Chadha 看來,這類想法將後 患無窮。

Chadha 作為德意志銀行美國證券部門首席全球策略師,是債券「鐵桿空頭」中的一員,這些鐵桿空頭表示,美國國債已經脫離基本面,殖利率除了上漲沒有其他方向可去。

就像他的前人一樣,他指出投資者似乎忽視了一切明顯的信號,這些信號有:【基準利率上升、薪資壓力將導致通膨加速上漲,預算赤字惡化將促使政府增發債券。】

「這個局面真的是不可持續的,」Chadha 說。

他預測美國 10 年期國債殖利率今年底前將從目前的 2.2% 升抵 3.25%。

【說明】

當利率低無可低,未來一定會出現顯著的上漲,本來就不需要懷疑。

因為這是最基本的經濟循環。

唯一要爭議的,只是何時到來?

不過,這絕對不是一些樂觀過頭的人認為是幾十年後,我孫子時的事情。

而是在2-7年內。

這就是為何我這裡,會鼓勵投資一些會因為高利率而受惠的投資項目。

尤其現在低利率造成這些項目價格受到傷害的項目,在利率高時,就會大翻身。

在市場一片看漲氣氛這麼極端下,才是真正的危險!

彭博社的数据显示,所谓的一月期标普500指数97%至93%看跌期权价差的期权,目前能以价格0.16美元的合约获得最大4美元的盈利,即25倍的回报。

这种看跌期权价差要想盈利,标普500指数在未来一个月里必须下跌3%至7%。

市场波动性的预期构成了决定期权押注成本的重要输入参数。

今年的市场波动性预期一直在创出新低。

本月早些时候,跟踪标普500指数未来30天隐含波动率的VIX指数收于1993年来的最底水平。

与此同时,看涨美股的期权押注成本也变得越来越便宜,所谓的三月期标普500指数105%至110%看涨期权价差,则可能会带来最高38.5倍的回报。

这种看涨期权价差要想盈利,标普500指数在3个月里必须上涨5%至10%。过去十年当中,这一看涨期权价差的平均回报率为5.6倍。

美国还能借多少兆?

全球经济主流观点是认为美国已经復甦了,美联储会走向逐步升息之路。但若能仔细观察所谓的復甦,就能明白这次的復甦之脆弱,远高于过去的任何一场经济復甦。所以认为美联储能顺利升息,以及让其资產负债表减少至合理水平,以防止恶性通胀的发生,那完全是不可能的。

不管市场上的乐观情绪有多高,无可否认的一个事实,就是儘管推出了史无前例,规模庞大的量化宽鬆政策和长期超低利率的支持,美国这十年来国內生產总值(GDP)增速却连3%都不到,远低于上次金融危机爆发前的水平。这反映了美国经济內在问题不像媒体报导的那样乐观,潜在隱忧非常大。

金本位制时代,经济成长主要来自生產力的增长,货幣信贷只是次要成分,且主要目的在于维持物价稳定而非货幣刺激。但是自金本位制被美国单方面废除,全球第一次被拉入法幣时代后,一切都改变了!

法幣体系下,经济成长主要因素除了过去的生產经济外,还有佔相当影响力的货幣经济。相比起发展中国家,发达国家在经济上对货幣经济依赖度更高,这是因为他们生產力的提升空间相比发展中国家来的增长幅度显得比较有限。

製造更多债务

货幣经济推高的GDP只是一种通货膨胀现象,而非真实的成长。货幣政策推动的经济特点就是会推高货幣发行量的同时,也製造更多债务,隨后物价会体现货幣(债务)的滥发而提高。简单来说,货幣经济发展模式和金字塔骗局类似,需要增发货幣,债务驱动来推高名目经济成长,一直到债务人无法承担债务为止,最后会以金融危机来结束这一经济模式。

只要明白其中道理,你可以直接绕开美国所谓生產力成长数据,因为生產力和生產量往往会混淆,你很难准確量化评估。但是若要反映生產力成效,你可以直接观察人民实质薪资所得。可这点在美国因为通胀因素,实质薪资是衰退的。可见货幣经济成长远快于生產经济成长.特別是对于严重依赖货幣经济,大玩金融巫术的美国,这现象更为明显。

你也可以直接观察美国当前的债务规模相比金融危机前的变化。美国在2008年爆发金融危机时,全国总债务约50兆美元(215兆令吉),现在却高达64兆美元(275兆令吉)。这增加的14兆美元(60兆令吉)债务中,贡献最大的美国联邦政府8.63兆美元(37兆令吉),其次是非金融企业的1.83兆美元(7.8兆令吉),然后是消费信贷的1.12兆美元(4.81兆令吉)。

但是,就算是非金融企业增加的债务多数也没有用在增加投资,而是在回购股票上。

所以这些增加的债务多没有用在生產,而是消费。其中以美国联邦政府负担最大的那一份。这就是为何美国这次的经济復甦相比网络泡沫后的復甦更没有力,而网络泡沫后的復甦比起1980-2000年间的復甦更没力的原因。这次美国经济的復甦,是政府通过增加8.63兆美元债务达成的。严重依赖联邦政府扩大开支,债务驱动的经济模式,能承受政府减少开支所带来的衝击吗?在民间可承担的债务空间有限的现在,就算扩大开支,债务近20兆美元(86兆令吉)的美国联邦政府还能增加多少8.63兆美元债务呢?这样胡乱扩大债务,又怎样使人不会对美元產生信心危机呢?

经济週期通常七年一次,现在美国经济復甦时间已经长达十年了,当下一波经济衰退即將来临前,美国联邦政府又需要借多少钱维持经济,美联储又如何缩表(资產负债表收缩)呢?

托超低利率之福,美国联邦政府的利息开支只佔税收的7.7%。但美国若不能控制债务攀升,通胀迟早推高利息成本,到时候无论选择什么政策,债务压力迟早会加速美元本位的终结。

http://www.orientaldaily.com.my/s/200341

訂閱:

文章 (Atom)