马来西亚的国家石油(Petronas)没有上市。

所以若要从大马股市挑选出可获益的石油股,只能从石油设备和服务供应商如Dialog、Skpetro,PETGAS,PETDAG,GASMSIA等股票中选择。

以上這五支是基本面比較強的。

Dialog是老牌的石油设备和服务供应商。

如果投資石油设备和服务供应商,就需要關注它的合約是否能延續,或增加。

相比之下,PETGAS,PETDAG,GASMSIA等股票的利潤基礎比較穩固。

因為我無法直接以石油價格對比石油股票,所以就用一個石油ETF代替油價。

我選擇使用【USL】,原因是它過去5年走勢和石油價格不會相差太遠。

從2009-2015年,石油自金融危機後反彈,石油设备和服务供应商如

Dialog和

Skpetro,老牌的Dialog比較穩定。

Skpetro

雖然規模相對較小,在基數比較小的情況下,任何合約都能使得它漲更多,但也跌更多。

除非你能緊密追蹤各種石油设备和服务供应商的詳細經營狀況,否則我認為選擇老牌的

Dialog,比較理想。

【你可以選擇用同樣的方法,就是拿你心水清的石油股,來對比【USL】,看過去哪支股票比較理想,再對比業績。】

在石油價格上漲的背景下,PETGAS,PETDAG,GASMSIA

三家,最差的是GASMSIA,最好的是

PETDAG。

如果三者基本面不變,在未來認為油價會上漲的考量下,應該優先考慮

PETDAG。

而在2014年開始,油價大跌的情況下。

石油设备和服务供应商 Dialog

非常穩定,但是 Skpetro就不行了,跌得很慘。

PETGAS,PETDAG,GASMSIA

三家,跌得比較少,尤其是 PETDAG。

PETGAS,PETDAG,GASMSIA

三家跌得少,我相信部份原因是它的產品可以抵禦馬幣的貶值吧!

畢竟它售賣的是石油和天然氣。

總結:

如果基本面沒有變,或你找到更好的投資目標前,未來以

Dialog 和 PETDAG

為優先投資考量。

to be continue...

2017年5月30日 星期二

2017年5月29日 星期一

一張表告訴你經濟差時該投資什麼?

2016年,全馬各品牌汽車銷售量排行,告訴我們以下事情:

1)『笨蛋傻瓜』真的跌的很慘。

2)整體銷售量從2015年的666,675大減86,551至580,124,顯示經濟很差。

3)雖然經濟差,但是有錢人影響不大,所以有錢人買的BMW,BENZ,銷量依然成長。

4)作為中產或中上階層人士買的TOYOTA, NISSANM FORD等,沒有不跌的。

這張2015-2016年大馬汽車銷售量排行,告訴我們,在經濟不好時,專做有錢人生意的產品抵禦能力最強,中層或中下的就其次,最差的是中間的,面向中層或中上階層的產品。

VIX 恐慌指標一直創歷史低位,意味著美國金融市場,並沒有什麼擔心情緒。

這種不恐慌,才是真正的恐慌。

因為恐慌往往出現在最不恐慌的時候。

“小巴菲特”再次对屡创新高的美股发出风险警告!

2017年05月30日

华尔街有史以来最成功的对冲基金经理之一塞思·卡拉曼(Seth Klarman)近日再次对屡创新高的美股发出风险警告。

据Business Insider报道,Klarman在一份给客户的报告中表示,风险往往是投资中的首要考虑因素,当前投资者已经过于信任(这个市场).

Klarman认为,当前市场的状态与金融危机时期处于两个极端:

当股价处于低位,比如在2008年秋季到2009年初,实际风险通常比较低,但市场对风险的感知处于非常高的水平。当前的情况则恰恰相反,股价很高,对风险对感知却很低,但实际上投资者面临的风险已经非常非常高。

Klarman在投资界享有盛誉,他掌管的对冲基金公司Baupost Group成立于1982年,资产管理规模达300亿美元,年均复合回报率达到16.4%,累计为投资人带来了226亿美元的收益。Klarman的著作《安全边际》(Margin of Safety)被奉为投资经典,在亚马逊(995.78, 2.40, 0.24%)被炒到900美元一本。

美国股市当前这轮牛市在特朗普当选以后走势越发强劲,即便近期持续发酵的特朗普“泄密门”、“通俄门”也未能阻挡美股继续走高。

Klarman认为以下因素是支持美股持续强劲的三种力量:

1. 贪婪和恐惧,这是导致投资者在每个拐点做错选择的原因;

2. 野心磅礴的经纪人、投资银行家以及交易员,他们往往向客户做出超出他们能力范围的承诺;

3. 倾向于关注短期并跟随趋势的投资者。

Klarman主张长期投资,他称不在乎会错过“特朗普行情”,他表示:“我们不会为了试图通过短期交易来超越别人而误入陷阱。”

Klarman并不是一个家喻户晓的名字,但却是价值投资者中的传奇,他经常被拿来与巴菲特相提并论,被《经济学人》称作“波士顿的先知”。自1983年成立以来,Baupost集团扣除费用后的净收益高达253亿美元,在LCN投资编制的世界上十大顶尖对冲基金的榜单中排名第四。

在他的职业生涯中,他有三次年度亏损的历史(1998年、2008年、2015年).

如果你从卡拉曼的投资行为来看,他和巴菲特非常类似。卡拉曼极度厌恶风险,他说他管钱的主要目的并非巨大收益而是保护资本,因此卡拉曼也被业内称为“小巴菲特”。卡拉曼总是有足够的耐心和信心等待最好的时机。Baupost投资组合中的现金比例很高,最高的时候会达到50%。2008年,Baupost是少有的几家拥有足够规模和可用资金来从陷入困境的卖家手里买下大量资产的公司之一。

卡拉曼投资入门是在共同股份(Mutual Shares)公司开始的,而著名的成长股投资大师普莱斯( Michael Price) 就是当时公司老板,所以继承了其价值投资一派的风格。他所管理的对冲基金,自成立至2007年底,25年来的累计收益率为5903.7%,其中最好一只基金累计收益率高达10134.2%,而同期标普500的收益率为1828.4%。

得主隔天暴斃 細數中樂透悲慘故事...

根據調查近70%的樂透中獎者,七年內會散盡財產。更糟的是,許多樂透得主悲慘死亡,或是目睹身邊的人陷入痛苦深淵,卻無法自拔。

中樂透好像是許多人畢生夢寐以求,但這真的是件好事嗎?

贏得樂透大獎的機率渺茫,但是中獎後變成窮光蛋的機率卻比想像中高。根據調查近70%的樂透中獎者,七年內會散盡財產。更糟的是,許多樂透得主悲慘死亡,或是目睹身邊的人陷入痛苦深淵,卻無法自拔。甚至還有人因為中獎後,被身邊的人謀財害命,隔天就暴斃死亡。

「不勞而獲的錢」(Money for Nothing:One Man's Journey Through the Dark Side of Lottery Millions)一書作者優格爾(Edward Ugel)表示,在他認識的數千名樂透中獎者中,只有寥寥可數的人活得快樂,尤其是當這些人脫口而出「當你知道有多少人但願自己沒中獎時,你將大吃一驚」。

46歲的芝加哥居民卡恩(Urooj Khan)2012年中了100萬元(約台幣3000萬),但第二天離奇暴斃。驗屍結果發現卡恩死於氫化物中毒,他的妻子和岳父被疑涉案,但卻無人被起訴,最後他贏來的錢則由妻子和女兒平分。

佛里達州男子莎士比亞(Abraham Shakespeare)2006年贏得3000萬元(約台幣9億)引來大批親友覬覦。在遇害前幾周他告訴母親,真希望自己沒中獎。女子摩爾(Dorice Moore)說服莎士比亞把資產轉給她,以免被四周貪心的人搶走。但最後莎士比亞2009年失蹤,而摩爾在2012年被判謀殺罪成終身監禁,法官稱她「冷酷無情」。

除了因為獎金而導致殺身之禍,也有人揮霍成性,反而把自己推入更悲慘的生活。2001年中原本失業的艾德華(David Lee Edwards)了2700萬元,(約台幣8億多)但他毫無節制的敗光,在棕櫚灘花園買下160萬元豪宅,高價的藍寶堅尼名車和各式各樣的奢侈品,還買了三匹賽馬、一家光纖公司、一架噴射機。

最還染上吸毒的惡習,因持有毒品而多次觸法。幾年後他敗光所有的錢,住在一個貯藏間,環境髒亂、被糞便環繞。最後死在安寧照護之家,只有58歲。

1)『笨蛋傻瓜』真的跌的很慘。

2)整體銷售量從2015年的666,675大減86,551至580,124,顯示經濟很差。

3)雖然經濟差,但是有錢人影響不大,所以有錢人買的BMW,BENZ,銷量依然成長。

4)作為中產或中上階層人士買的TOYOTA, NISSANM FORD等,沒有不跌的。

這張2015-2016年大馬汽車銷售量排行,告訴我們,在經濟不好時,專做有錢人生意的產品抵禦能力最強,中層或中下的就其次,最差的是中間的,面向中層或中上階層的產品。

VIX 恐慌指標一直創歷史低位,意味著美國金融市場,並沒有什麼擔心情緒。

這種不恐慌,才是真正的恐慌。

因為恐慌往往出現在最不恐慌的時候。

“小巴菲特”再次对屡创新高的美股发出风险警告!

2017年05月30日

华尔街有史以来最成功的对冲基金经理之一塞思·卡拉曼(Seth Klarman)近日再次对屡创新高的美股发出风险警告。

据Business Insider报道,Klarman在一份给客户的报告中表示,风险往往是投资中的首要考虑因素,当前投资者已经过于信任(这个市场).

Klarman认为,当前市场的状态与金融危机时期处于两个极端:

当股价处于低位,比如在2008年秋季到2009年初,实际风险通常比较低,但市场对风险的感知处于非常高的水平。当前的情况则恰恰相反,股价很高,对风险对感知却很低,但实际上投资者面临的风险已经非常非常高。

Klarman在投资界享有盛誉,他掌管的对冲基金公司Baupost Group成立于1982年,资产管理规模达300亿美元,年均复合回报率达到16.4%,累计为投资人带来了226亿美元的收益。Klarman的著作《安全边际》(Margin of Safety)被奉为投资经典,在亚马逊(995.78, 2.40, 0.24%)被炒到900美元一本。

美国股市当前这轮牛市在特朗普当选以后走势越发强劲,即便近期持续发酵的特朗普“泄密门”、“通俄门”也未能阻挡美股继续走高。

Klarman认为以下因素是支持美股持续强劲的三种力量:

1. 贪婪和恐惧,这是导致投资者在每个拐点做错选择的原因;

2. 野心磅礴的经纪人、投资银行家以及交易员,他们往往向客户做出超出他们能力范围的承诺;

3. 倾向于关注短期并跟随趋势的投资者。

Klarman主张长期投资,他称不在乎会错过“特朗普行情”,他表示:“我们不会为了试图通过短期交易来超越别人而误入陷阱。”

Klarman并不是一个家喻户晓的名字,但却是价值投资者中的传奇,他经常被拿来与巴菲特相提并论,被《经济学人》称作“波士顿的先知”。自1983年成立以来,Baupost集团扣除费用后的净收益高达253亿美元,在LCN投资编制的世界上十大顶尖对冲基金的榜单中排名第四。

在他的职业生涯中,他有三次年度亏损的历史(1998年、2008年、2015年).

如果你从卡拉曼的投资行为来看,他和巴菲特非常类似。卡拉曼极度厌恶风险,他说他管钱的主要目的并非巨大收益而是保护资本,因此卡拉曼也被业内称为“小巴菲特”。卡拉曼总是有足够的耐心和信心等待最好的时机。Baupost投资组合中的现金比例很高,最高的时候会达到50%。2008年,Baupost是少有的几家拥有足够规模和可用资金来从陷入困境的卖家手里买下大量资产的公司之一。

卡拉曼投资入门是在共同股份(Mutual Shares)公司开始的,而著名的成长股投资大师普莱斯( Michael Price) 就是当时公司老板,所以继承了其价值投资一派的风格。他所管理的对冲基金,自成立至2007年底,25年来的累计收益率为5903.7%,其中最好一只基金累计收益率高达10134.2%,而同期标普500的收益率为1828.4%。

得主隔天暴斃 細數中樂透悲慘故事...

根據調查近70%的樂透中獎者,七年內會散盡財產。更糟的是,許多樂透得主悲慘死亡,或是目睹身邊的人陷入痛苦深淵,卻無法自拔。

中樂透好像是許多人畢生夢寐以求,但這真的是件好事嗎?

贏得樂透大獎的機率渺茫,但是中獎後變成窮光蛋的機率卻比想像中高。根據調查近70%的樂透中獎者,七年內會散盡財產。更糟的是,許多樂透得主悲慘死亡,或是目睹身邊的人陷入痛苦深淵,卻無法自拔。甚至還有人因為中獎後,被身邊的人謀財害命,隔天就暴斃死亡。

「不勞而獲的錢」(Money for Nothing:One Man's Journey Through the Dark Side of Lottery Millions)一書作者優格爾(Edward Ugel)表示,在他認識的數千名樂透中獎者中,只有寥寥可數的人活得快樂,尤其是當這些人脫口而出「當你知道有多少人但願自己沒中獎時,你將大吃一驚」。

46歲的芝加哥居民卡恩(Urooj Khan)2012年中了100萬元(約台幣3000萬),但第二天離奇暴斃。驗屍結果發現卡恩死於氫化物中毒,他的妻子和岳父被疑涉案,但卻無人被起訴,最後他贏來的錢則由妻子和女兒平分。

佛里達州男子莎士比亞(Abraham Shakespeare)2006年贏得3000萬元(約台幣9億)引來大批親友覬覦。在遇害前幾周他告訴母親,真希望自己沒中獎。女子摩爾(Dorice Moore)說服莎士比亞把資產轉給她,以免被四周貪心的人搶走。但最後莎士比亞2009年失蹤,而摩爾在2012年被判謀殺罪成終身監禁,法官稱她「冷酷無情」。

除了因為獎金而導致殺身之禍,也有人揮霍成性,反而把自己推入更悲慘的生活。2001年中原本失業的艾德華(David Lee Edwards)了2700萬元,(約台幣8億多)但他毫無節制的敗光,在棕櫚灘花園買下160萬元豪宅,高價的藍寶堅尼名車和各式各樣的奢侈品,還買了三匹賽馬、一家光纖公司、一架噴射機。

最還染上吸毒的惡習,因持有毒品而多次觸法。幾年後他敗光所有的錢,住在一個貯藏間,環境髒亂、被糞便環繞。最後死在安寧照護之家,只有58歲。

2017年5月27日 星期六

通脹可以買公用事業股嗎?

在高通脹環境下,好像水電這些必須品,需求穩定強,具備壟斷性的公用事業,其股票能否有良好表現呢?

以下是參考1970年代,美國出現8-15%的通脹率時,公用事业(Utilities)股票10年的表現。

■ Constellation Energy Group

行业: 电力公用事业,10年滞胀期股价-23.74%

Constellation Energy集团是一家能源公司,业务主要通过各种子公司和合资企业在三个业务部门组织: 发电业务 、客户供应业务 (新能源) 和巴尔的摩天然气和电公司 (BGE)。

■ Edison Int'l

行业: 电力公用事业,10年滞胀期股价+0.52%

爱迪生国际是控股公司,从事独立电力生产设施业务的开发、获取、拥有或租赁、经营、销售能源及发电。

■ Entergy Corp.

行业: 电力公用事业,10年滞胀期股价-40.12%

Entergy 公司主要是从事电力生产和零售电力配电业务的综合性能源公司。业务领域包括发电、输电、配电和电力销售服务在四个州,包括阿肯色州、密西西比州、得克萨斯州和路易斯安那州。

■ Exelon Corp.

行业: 电力公用事业,10年滞胀期股价-40.68%

Exelon 公司是公用服务控股公司。是风力发电的运营开发商。

■ PPL Corp.

行业: 电力公用事业,10年滞胀期股价-27.08%

PPL 公司是能源和公用事业控股公司。它的业务活动范围在美国东北、西北和东南的宾夕法尼亚州、肯塔基州、弗吉尼亚州、田纳西州和肯塔基州。

■ Public Serv. Enterprise Inc.

行业: 电力公用事业,10年滞胀期股价-24.44%

PEG 公共服务企业有限公司是一家多元化业务组合的能源公司,业务活动主要位于美国东北和中部大西洋。

■ Questar Corp.

行业: 石油和天然气-集成,10年滞胀期股价+167.20%

Questar开发和生产天然气管道经营和美国西部的储存设施,并提供其他能源服务。它也提供零售天然气在犹他州、怀俄明州和爱达荷州。

■ Sempra Energy

行业: 天然气公用事业,10年滞胀期股价-23.53%

Sempra 能源是一家控股公司,业务是天然气供应。

■ Southern Co.

行业: 电力公用事业,10年滞胀期股价-37.50%

南方公司拥有阿拉巴马州电力公司、格鲁吉亚电力公司、海湾电力公司和密西西比州电力公司 ,是一家经营电子公共事业公司。

一般上被认为稳定保守的公用事業,雖然用有壟斷供应的优势,但是在通胀下则全面溃败。这是因为能源价格上涨推高能源成本,也推高了利息开支。要知道,公用企业一般上债务比例很高。而且公用事业往往受到政府的价格管制,在经济低迷的情况下,政府往往不敢让水、电费起价,以免触怒人民,影响选票。

以下是參考1970年代,美國出現8-15%的通脹率時,公用事业(Utilities)股票10年的表現。

■ Constellation Energy Group

行业: 电力公用事业,10年滞胀期股价-23.74%

Constellation Energy集团是一家能源公司,业务主要通过各种子公司和合资企业在三个业务部门组织: 发电业务 、客户供应业务 (新能源) 和巴尔的摩天然气和电公司 (BGE)。

■ Edison Int'l

行业: 电力公用事业,10年滞胀期股价+0.52%

爱迪生国际是控股公司,从事独立电力生产设施业务的开发、获取、拥有或租赁、经营、销售能源及发电。

■ Entergy Corp.

行业: 电力公用事业,10年滞胀期股价-40.12%

Entergy 公司主要是从事电力生产和零售电力配电业务的综合性能源公司。业务领域包括发电、输电、配电和电力销售服务在四个州,包括阿肯色州、密西西比州、得克萨斯州和路易斯安那州。

■ Exelon Corp.

行业: 电力公用事业,10年滞胀期股价-40.68%

Exelon 公司是公用服务控股公司。是风力发电的运营开发商。

■ PPL Corp.

行业: 电力公用事业,10年滞胀期股价-27.08%

PPL 公司是能源和公用事业控股公司。它的业务活动范围在美国东北、西北和东南的宾夕法尼亚州、肯塔基州、弗吉尼亚州、田纳西州和肯塔基州。

■ Public Serv. Enterprise Inc.

行业: 电力公用事业,10年滞胀期股价-24.44%

PEG 公共服务企业有限公司是一家多元化业务组合的能源公司,业务活动主要位于美国东北和中部大西洋。

■ Questar Corp.

行业: 石油和天然气-集成,10年滞胀期股价+167.20%

Questar开发和生产天然气管道经营和美国西部的储存设施,并提供其他能源服务。它也提供零售天然气在犹他州、怀俄明州和爱达荷州。

■ Sempra Energy

行业: 天然气公用事业,10年滞胀期股价-23.53%

Sempra 能源是一家控股公司,业务是天然气供应。

■ Southern Co.

行业: 电力公用事业,10年滞胀期股价-37.50%

南方公司拥有阿拉巴马州电力公司、格鲁吉亚电力公司、海湾电力公司和密西西比州电力公司 ,是一家经营电子公共事业公司。

一般上被认为稳定保守的公用事業,雖然用有壟斷供应的优势,但是在通胀下则全面溃败。这是因为能源价格上涨推高能源成本,也推高了利息开支。要知道,公用企业一般上债务比例很高。而且公用事业往往受到政府的价格管制,在经济低迷的情况下,政府往往不敢让水、电费起价,以免触怒人民,影响选票。

金油1:16已是歷史

長期以來,黃金對石油的購買力,平均計算,是一盎司黃金可16桶石油。

但是,現在卻高達25桶。屬於歷史高位。

但是,這不代表未來黃金會對石油貶值。

因為現在替代石油的能源越來越多,如風能,太陽能,以及頁岩油,以及未來的可燃冰。

雖然石油仍佔最高比例,但比例仍處於減少中。

另外,使用石油最多的汽車業,未來也會在能源方面多樣化,而不再只是生產石化汽車。

有人預測,伴随电动汽车的普及,未来10年全球原油需求将下降1亿桶。

中国和印度正加快发展电动汽车。中国希望到2025年让电动汽车、混合动力汽车和燃料电池汽车等新能源车占到汽车总销量的20%;印度则计划到2032年实现所有汽车电动化。

而石油巨头埃克森美孚与英国石油(BP)在最近的报告中则表示,预计到2035年电动汽车将仅占到全球汽车总数量的不到10%。

石油如同一家壟斷生意被打破,變成多家競爭。

所以,石油對黃金的價值相對會下跌。

過去1:16的平均值,已經是歷史了!

但是,現在卻高達25桶。屬於歷史高位。

但是,這不代表未來黃金會對石油貶值。

因為現在替代石油的能源越來越多,如風能,太陽能,以及頁岩油,以及未來的可燃冰。

雖然石油仍佔最高比例,但比例仍處於減少中。

另外,使用石油最多的汽車業,未來也會在能源方面多樣化,而不再只是生產石化汽車。

有人預測,伴随电动汽车的普及,未来10年全球原油需求将下降1亿桶。

中国和印度正加快发展电动汽车。中国希望到2025年让电动汽车、混合动力汽车和燃料电池汽车等新能源车占到汽车总销量的20%;印度则计划到2032年实现所有汽车电动化。

而石油巨头埃克森美孚与英国石油(BP)在最近的报告中则表示,预计到2035年电动汽车将仅占到全球汽车总数量的不到10%。

石油如同一家壟斷生意被打破,變成多家競爭。

所以,石油對黃金的價值相對會下跌。

過去1:16的平均值,已經是歷史了!

舊金山房價下跌是大風暴的前兆?

舊金山原本是近年來美國房價漲最兇的地方,如今竟不漲反跌!

這會否是大風暴的前兆呢?

這很難定論,需要觀察後續發展,這裡只是提個神而已。

新聞如下:

根據美國聯邦住房融資機構 (FHFA) 調查,舊金山今年第一季房價創 6 年來首見下滑,並淪為全美表現最差的房市。反映當地買家已感受到負擔不起房價的壓力,而縮手購買。

FHFA 周三 (24 日) 公布的數據顯示,包括舊金山及聖馬刁 (San Mateo) 郡的舊金山地區房價,今年第一季較去年同期下跌 2.5%,創 2011 年第四季以來首度跌價,並且在全美 100 大都會區中表現倒數第一。

不過根據《彭博社》引述房仲網站 Trulia 的數據報導,舊金山地區今年第一季平均房價仍高達 110 萬美元,在全美 100 大都會區中依舊最昂貴。拜近幾年美國科技業再度蓬勃發展之賜,舊金山房價繼 2015 年上半大漲 15%,在全美房市中漲幅高居第一;去年第一季房價又再漲 10%。如今市場顯然降溫。

FHFA 只統計以標準房貸 (conforming loan) 購買的房產價格,這類物件在舊金山灣區最高僅 636150 美元,遠低於市場行情均價的 100 多萬美元。Trulia 首席經濟學家 Ralph McLaughlin 指出,申請這類房貸的購屋者,正是過去 5、6 年在舊金山地區,面臨房屋庫存減少最多、且房價漲最兇的族群。

美國民間房市研究公司 CoreLogic 周三也公布上個月舊金山地區不限房貸類型的房產價格調查,結果亦顯示,該區 4 月份平均房價較去年同期下滑 4% 至 130 萬美元,成交量更大跌 12%。

這會否是大風暴的前兆呢?

這很難定論,需要觀察後續發展,這裡只是提個神而已。

新聞如下:

根據美國聯邦住房融資機構 (FHFA) 調查,舊金山今年第一季房價創 6 年來首見下滑,並淪為全美表現最差的房市。反映當地買家已感受到負擔不起房價的壓力,而縮手購買。

FHFA 周三 (24 日) 公布的數據顯示,包括舊金山及聖馬刁 (San Mateo) 郡的舊金山地區房價,今年第一季較去年同期下跌 2.5%,創 2011 年第四季以來首度跌價,並且在全美 100 大都會區中表現倒數第一。

不過根據《彭博社》引述房仲網站 Trulia 的數據報導,舊金山地區今年第一季平均房價仍高達 110 萬美元,在全美 100 大都會區中依舊最昂貴。拜近幾年美國科技業再度蓬勃發展之賜,舊金山房價繼 2015 年上半大漲 15%,在全美房市中漲幅高居第一;去年第一季房價又再漲 10%。如今市場顯然降溫。

FHFA 只統計以標準房貸 (conforming loan) 購買的房產價格,這類物件在舊金山灣區最高僅 636150 美元,遠低於市場行情均價的 100 多萬美元。Trulia 首席經濟學家 Ralph McLaughlin 指出,申請這類房貸的購屋者,正是過去 5、6 年在舊金山地區,面臨房屋庫存減少最多、且房價漲最兇的族群。

美國民間房市研究公司 CoreLogic 周三也公布上個月舊金山地區不限房貸類型的房產價格調查,結果亦顯示,該區 4 月份平均房價較去年同期下滑 4% 至 130 萬美元,成交量更大跌 12%。

2017年5月26日 星期五

一周市場行情(26/5/2017)

【KLSE】

日圖走勢維持高處盤整,周圖也如此,但是動能減弱。

結論:樂觀中求謹慎

【S&P 500】

CFTC S&P 500 淨多頭從32.1K 增加至 40.4K。

日圖走勢強勁,但是連續七天上漲,成交量卻萎縮,技術有背離之虞。

周圖在高處運動,但是動能稍微減弱。

運輸指數和銀行指數並無顯著下跌。

結論:樂觀中求謹慎

【黃金】

CFTC 黄金淨多頭從126.7K 增加至 159.8K;

CFTC 白銀淨多頭從43.0K 增加至 51.2K。

因為週五上漲0.93%,使得本應該啟動的跌勢轉為上升,唯處超買區。

周圖連續三星期上漲,買進信號雖然出現,但卻是在中間半途扭轉,且過於急速。

(白銀走勢類似黃金,只是這星期是低量上漲。)

結論:上漲能持續否?有所保留。

【美元指數】

日圖走勢跌到谷底。

周圖走勢也一樣。

但是有一絲上漲信號。

結論:悲觀中有上漲可能。

【石油】

CFTC 石油淨多頭 從373.0K 減少至 329.0K。

日圖出現啟動下跌的信號;

但是周圖卻維持盤整,雖然動力減弱。

結論:估計下週走勢偏弱。

日圖走勢維持高處盤整,周圖也如此,但是動能減弱。

結論:樂觀中求謹慎

【S&P 500】

CFTC S&P 500 淨多頭從32.1K 增加至 40.4K。

日圖走勢強勁,但是連續七天上漲,成交量卻萎縮,技術有背離之虞。

周圖在高處運動,但是動能稍微減弱。

運輸指數和銀行指數並無顯著下跌。

結論:樂觀中求謹慎

【黃金】

CFTC 黄金淨多頭從126.7K 增加至 159.8K;

CFTC 白銀淨多頭從43.0K 增加至 51.2K。

因為週五上漲0.93%,使得本應該啟動的跌勢轉為上升,唯處超買區。

周圖連續三星期上漲,買進信號雖然出現,但卻是在中間半途扭轉,且過於急速。

(白銀走勢類似黃金,只是這星期是低量上漲。)

結論:上漲能持續否?有所保留。

【美元指數】

日圖走勢跌到谷底。

周圖走勢也一樣。

但是有一絲上漲信號。

結論:悲觀中有上漲可能。

【石油】

CFTC 石油淨多頭 從373.0K 減少至 329.0K。

日圖出現啟動下跌的信號;

但是周圖卻維持盤整,雖然動力減弱。

結論:估計下週走勢偏弱。

美国家庭债务佔GDP低於2008年,卻不代表安全

纽约联邦储蓄银行5月17日发布的一份报告显示,今年第一季度,美国家庭债务总额实现11个季度连续增长之后,达12.73万亿美元。

这一数额超过了2008年金融危机时期的历史高峰12.68万亿美元,并且比2013年第二季度的较低水平上涨14%。

房贷占比虽然占家庭债务总额的68%,但低于2008年峰值的73%。

尽管总额创历史新高,但美国家庭债务在GDP的占比仍处于较低水平,一季度家庭债务占美国GDP总额的66.9%,而在2008年第三季度这一比例是85.4%。

但是,這種認為美國家庭债务占美国GDP比例比金融危機前更低,所以沒危險的想法,是有問題的。

1)10年來,美國家庭收入佔GDP比例減少,因此就算债务总额佔GDP沒有回到金融危機前的水平,實際問題也沒有表面那樣好。

2)金融危機前,利息約5%,現在卻是1%,但是有差別的。所以應付債務能力和2008年時不同的。

3)目前美國的GDP主要是政府赤字推高的,債務推動方面,政府貢獻超過70%,私人領域佔的比例少的多,這顯示私人領域(家庭)的賺錢能力並不比2008年高。

美国家庭债务总额超金融危机时历史峰值

2017年5月25日 星期四

Airasia 未來 Profit 比女人難預測

Airasia 2017年首季 Revenue 和去年同期對比,雖然暴漲 31% ,但是 Net Profit 只有 5.84億,大減 33.3%。

但這 Net Profit 也是假的,是帳目工程美化,由Remeasurement gain on consolidation 和 Negative goodwill on consolidation 造成。

扣除這兩項,實際 Net Profit 只有 2.42億。

實際衰退 72.3%。

因為之前發行新股的錢 10億 已經收到,總發行股票數量大增,因此帳面價值從 RM 2.38 下滑到 RM 1.81。

也就是說,相對現在股價,高估程度被提高了!

Airasia 帳目一向來起伏很大,內部各種項目變動大,你想用 AirAsia 準確計算合理的 P/E,是不可能的。

因次用 Price/Book 會比較理想一點。

以截筆時,Airasia RM 3.03 的股價,Price/Book 是 1.67倍。

是否合理?

你自己說呢?

但這 Net Profit 也是假的,是帳目工程美化,由Remeasurement gain on consolidation 和 Negative goodwill on consolidation 造成。

扣除這兩項,實際 Net Profit 只有 2.42億。

實際衰退 72.3%。

因為之前發行新股的錢 10億 已經收到,總發行股票數量大增,因此帳面價值從 RM 2.38 下滑到 RM 1.81。

也就是說,相對現在股價,高估程度被提高了!

Airasia 帳目一向來起伏很大,內部各種項目變動大,你想用 AirAsia 準確計算合理的 P/E,是不可能的。

因次用 Price/Book 會比較理想一點。

以截筆時,Airasia RM 3.03 的股價,Price/Book 是 1.67倍。

是否合理?

你自己說呢?

特朗普這種有錢人,會為國為民嗎?

對於特朗普這種有錢人,會為國為民嗎?

我在選舉時,一直以為人民著想謀福為口號,得到美國弱勢者的支持。

但是,以特朗普這類型的有錢人,我比較有保留的。

雖然我支持特朗普當總統,但卻不十分新任他。

最近,美國總統川普為了撙節支出,明年打算大砍糧食券,這個消息不只令許多仰賴社會福利溫飽的家庭苦惱,超市零售業也擔心會受到影響。

川普政府在新年度聯邦預算案中,把明年糧食券預算,大砍三成。

分析認為,它通過的可能性不高,但是影響還是難免,糧食券發放的門檻可能提高,符合資格的人會減少,獲得的補助也會縮水。

根據美國農業部的資料,去年,美國有四千四百萬人平均每個月領取價值126美元的糧食券,聯邦政府支出大約666億美元。

我在選舉時,一直以為人民著想謀福為口號,得到美國弱勢者的支持。

但是,以特朗普這類型的有錢人,我比較有保留的。

雖然我支持特朗普當總統,但卻不十分新任他。

最近,美國總統川普為了撙節支出,明年打算大砍糧食券,這個消息不只令許多仰賴社會福利溫飽的家庭苦惱,超市零售業也擔心會受到影響。

川普政府在新年度聯邦預算案中,把明年糧食券預算,大砍三成。

分析認為,它通過的可能性不高,但是影響還是難免,糧食券發放的門檻可能提高,符合資格的人會減少,獲得的補助也會縮水。

根據美國農業部的資料,去年,美國有四千四百萬人平均每個月領取價值126美元的糧食券,聯邦政府支出大約666億美元。

很會說故事的 Amazon

《财富》說:如果你在IPO时投了亚马逊,现在就是百万富翁了!

《财富》舉例子:

假如一个叫乔的普通人决定省下5,000美元,在20年前亚马逊首次公开募股时(1997年5月)购买他们的股票,那这些股票的价值现在至少已经达到240万美元,股价是原来的大约488倍。

当时亚马逊的估值大约是4.4亿美元,希望通过首次公开募股筹得大约5,400万美元。

《财富》又說:

与此同时,亚马逊过去20年的股价走势,对任何投资者而言都是折磨,即便是巴菲特这样的长线投资者也不例外。亚马逊上市两年后,互联网泡沫下的吹捧和狂热,让公司的估值上涨8,162%,达到364亿美元。

而到2001年底,泡沫破碎了。Pets.com等一系列互联网公司倒闭,这让认为投资者过于迫切地寻找快速增长的公司的舆论愈演愈烈。当时刚刚开始盈利的亚马逊,也没有在投资者过敏不安的举动下幸免。

当年,公司市值萎缩到了22亿美元,贝佐斯说“持有我们的股票可能会让你睡不好觉”。亚马逊又花了六年时间,才让公司的市值达到泡沫破碎之前的高度。

根据华尔街的预计,即使亚马逊增速放缓,他们也依旧是最有可能成为全球第一家市值达到1万亿美元的公司之一。

Amazon ,你要說它是不是好公司?

我認同。

但是說它是不是好股票?

如果只看它漲幅,我認同。

但是若看股票走勢細節,也只能認同一半。

正如《财富》說:【亚马逊过去20年的股价走势,对任何投资者而言都是折磨】。

這是因為Amazon 的業績並不穩定,如以下ROE:

2009年 22.75%

2010年 19.01%

2011年 8.63%

2012年 -0.49%

2013年 3.06%

2014年 -2.35%

2015年 4.94%

2016年 14.52%

不穩定的Amazon ,但營業額增長率好,對未來發展很會說故事,讓人有期待。

也許就是這種期待,使得Amazon 的高達958.49美元,P/E更荒繆高達 179.59倍。

它的Shareholders' Equity 是 216.7億美元,市值卻高達 4480.3億美元,是 Shareholders' Equity 的 20.67倍。

我不知道Amazon 會漲到多高,但是站在投資角度看,Amazon 業績缺乏連續穩定性,所以只是一種風險性投資,不應該投入太多資金。

而股價的上漲,是市場的投機性,這是投機,非投資。我是以投資角度說。

不過,以目前P/E 179.59倍,市淨率 20.67倍。

這時候買入,不是投資,也非投機,而是賭博。

《财富》舉例子:

假如一个叫乔的普通人决定省下5,000美元,在20年前亚马逊首次公开募股时(1997年5月)购买他们的股票,那这些股票的价值现在至少已经达到240万美元,股价是原来的大约488倍。

当时亚马逊的估值大约是4.4亿美元,希望通过首次公开募股筹得大约5,400万美元。

《财富》又說:

与此同时,亚马逊过去20年的股价走势,对任何投资者而言都是折磨,即便是巴菲特这样的长线投资者也不例外。亚马逊上市两年后,互联网泡沫下的吹捧和狂热,让公司的估值上涨8,162%,达到364亿美元。

而到2001年底,泡沫破碎了。Pets.com等一系列互联网公司倒闭,这让认为投资者过于迫切地寻找快速增长的公司的舆论愈演愈烈。当时刚刚开始盈利的亚马逊,也没有在投资者过敏不安的举动下幸免。

当年,公司市值萎缩到了22亿美元,贝佐斯说“持有我们的股票可能会让你睡不好觉”。亚马逊又花了六年时间,才让公司的市值达到泡沫破碎之前的高度。

根据华尔街的预计,即使亚马逊增速放缓,他们也依旧是最有可能成为全球第一家市值达到1万亿美元的公司之一。

Amazon ,你要說它是不是好公司?

我認同。

但是說它是不是好股票?

如果只看它漲幅,我認同。

但是若看股票走勢細節,也只能認同一半。

正如《财富》說:【亚马逊过去20年的股价走势,对任何投资者而言都是折磨】。

這是因為Amazon 的業績並不穩定,如以下ROE:

2009年 22.75%

2010年 19.01%

2011年 8.63%

2012年 -0.49%

2013年 3.06%

2014年 -2.35%

2015年 4.94%

2016年 14.52%

不穩定的Amazon ,但營業額增長率好,對未來發展很會說故事,讓人有期待。

也許就是這種期待,使得Amazon 的高達958.49美元,P/E更荒繆高達 179.59倍。

它的Shareholders' Equity 是 216.7億美元,市值卻高達 4480.3億美元,是 Shareholders' Equity 的 20.67倍。

我不知道Amazon 會漲到多高,但是站在投資角度看,Amazon 業績缺乏連續穩定性,所以只是一種風險性投資,不應該投入太多資金。

而股價的上漲,是市場的投機性,這是投機,非投資。我是以投資角度說。

不過,以目前P/E 179.59倍,市淨率 20.67倍。

這時候買入,不是投資,也非投機,而是賭博。

2017年5月23日 星期二

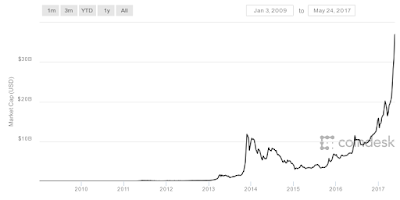

比特幣的瘋漲會出現在金銀身上

比特幣這種虛擬貨幣為何會瘋狂上漲呢?

先拋開一些事件引發炒作的技術細節,也不提它是新概念的炒作。

我這裡就光說比特幣的一些結構。

就是:【供應量有限,市場規模小,全球交易】。

比特幣總供應有 16,347,925 BTC。

但每年增加的數量有限,Max Supply有 21,000,000 BTC,佔總量的28.4%。

就算以現在$2374.21 的價格計算,它的總市值也才 $38,813,407,014(388億美元)

從比特幣自成立以來的市值變化,看出它本來就是池子很小的投資項目。

就算現在,也不過是388億美元。

單看388億美元似乎很大,但在全球交易的背景下,一個388億美元的池子非常小,一旦獲得追捧,可以瞬間大漲。

尤其比特幣沒有一個衡量價值的指標,所以只能以夢想作為指標。

你夢想多大,它就漲多少?知道夢想破滅。

世界上包括地面已被開采和地下仍未被開采的黃金總量大約為 205,000 噸,已經被開采出來的黃金約有 160,000 頓。

黃金礦產量一年約2700頓(以後會逐年減少),加上回收舊金約4,500頓(144,694,350億盎司)。

就算以最高的4,500頓年生產量計算,對比已經被開采出來的黃金 160,000 頓,佔總量的2.8%。

白銀更糟糕,過去開採的白銀有約1/3用於生產丟棄後永遠消息。

還有分散在各種產品中,政府儲備白銀近乎沒有。

所以無法準確以年產量 10億盎司 對比總儲備。

以目前金價1220美元,來算黃金市值規模看,4,500頓黃金一年產值是 177,974,050,500(1779億美元);

白銀17美元計算,約170億美元,只有黃金的1/10。

一粒Apple的市值就已經8000億美元,比金銀加起來都高。

要知道,金銀也是全球交易的。

比特幣的【供應量有限,市場規模小,全球交易】特點,金銀都有,而且更好。

只要你相信經濟邏輯,相信目前超低利率不能長期維持,遲早必然會大幅度彈上來。

到時候,世界各國都會因為利率大漲(通脹)而貶值。

到時全球避險目光,都會轉到金銀身上。

以金銀這麼小的池子,如果全球資金湧向金銀,你說金銀會怎樣?

還有一點,就是我們時常聽金銀每年交易量有多少兆美元,並不如我說的那樣少,是怎麼回事呢?

答案這市場是包括金融衍生產品,尤其是期貨。

期貨市場往往是實物市場的100倍。

就是這些虛擬金銀,才疏導了金銀的漲勢,不然金價早破5000美元一盎司了。

可當高通脹,高利率到來時,需要實物的需求增加,情況就會逆轉。

而比特幣並沒有建立一個虛擬中的虛擬期貨市場,所以一切交易都直接來自本體,無法疏導,所以才漲很快。

1970年代黃金白銀漲勢很快,原因在於就是當時期貨市場只是剛成立,還不成氣候,買賣主要都是實物。

先拋開一些事件引發炒作的技術細節,也不提它是新概念的炒作。

我這裡就光說比特幣的一些結構。

就是:【供應量有限,市場規模小,全球交易】。

比特幣總供應有 16,347,925 BTC。

但每年增加的數量有限,Max Supply有 21,000,000 BTC,佔總量的28.4%。

就算以現在$2374.21 的價格計算,它的總市值也才 $38,813,407,014(388億美元)

從比特幣自成立以來的市值變化,看出它本來就是池子很小的投資項目。

就算現在,也不過是388億美元。

單看388億美元似乎很大,但在全球交易的背景下,一個388億美元的池子非常小,一旦獲得追捧,可以瞬間大漲。

尤其比特幣沒有一個衡量價值的指標,所以只能以夢想作為指標。

你夢想多大,它就漲多少?知道夢想破滅。

世界上包括地面已被開采和地下仍未被開采的黃金總量大約為 205,000 噸,已經被開采出來的黃金約有 160,000 頓。

黃金礦產量一年約2700頓(以後會逐年減少),加上回收舊金約4,500頓(144,694,350億盎司)。

就算以最高的4,500頓年生產量計算,對比已經被開采出來的黃金 160,000 頓,佔總量的2.8%。

白銀更糟糕,過去開採的白銀有約1/3用於生產丟棄後永遠消息。

還有分散在各種產品中,政府儲備白銀近乎沒有。

所以無法準確以年產量 10億盎司 對比總儲備。

以目前金價1220美元,來算黃金市值規模看,4,500頓黃金一年產值是 177,974,050,500(1779億美元);

白銀17美元計算,約170億美元,只有黃金的1/10。

一粒Apple的市值就已經8000億美元,比金銀加起來都高。

要知道,金銀也是全球交易的。

比特幣的【供應量有限,市場規模小,全球交易】特點,金銀都有,而且更好。

只要你相信經濟邏輯,相信目前超低利率不能長期維持,遲早必然會大幅度彈上來。

到時候,世界各國都會因為利率大漲(通脹)而貶值。

到時全球避險目光,都會轉到金銀身上。

以金銀這麼小的池子,如果全球資金湧向金銀,你說金銀會怎樣?

還有一點,就是我們時常聽金銀每年交易量有多少兆美元,並不如我說的那樣少,是怎麼回事呢?

答案這市場是包括金融衍生產品,尤其是期貨。

期貨市場往往是實物市場的100倍。

就是這些虛擬金銀,才疏導了金銀的漲勢,不然金價早破5000美元一盎司了。

可當高通脹,高利率到來時,需要實物的需求增加,情況就會逆轉。

而比特幣並沒有建立一個虛擬中的虛擬期貨市場,所以一切交易都直接來自本體,無法疏導,所以才漲很快。

1970年代黃金白銀漲勢很快,原因在於就是當時期貨市場只是剛成立,還不成氣候,買賣主要都是實物。

比特幣的最後的瘋狂

以美元计价的比特币本周一(5月22日)日内一举突破2100和2200的美元关口,上周末期间突破了2000美元的大关。

5月22日是比特币披萨日(Bitcoin Pizza Day)。当时,比特币价值为0.003美分左右。

换句话说,按照本周一(2017年5月22日)最高价来算,比特币翻了超过7500万倍!

根據交易,主要的買家來自中國。

雖然比特幣好事連連,如日本近期将比特币合法化,允许零售商开始接受比特币作为合法货币。

日本Peach航空宣布,今年年底起,客户可以开始使用比特币完成订票付款,成为第一家接受虚拟货币支付的日本航空公司。

近年来国外旅游时使用比特币结算的消费者逐渐增多,因比特币在世界各地使用时都可以直接从消费者本人账户扣除,无需兑换成当地货币。

這些人接受比特幣,並非比特幣可信,而是要參與炒作的熱潮中。

這是最後瘋狂的現象。

数字货币网站CryptoCompare的CEO和创始人海特尔Charles Hayter称比特币的价格像火箭升空一样不断上涨,背后有多重因素。

日本市场的比特币交易溢价高达19%,在比特币对美元市场的兑价达到2150美元时,而日元的比特币兑价已经折合为2550美元。日本人发现了比特币中的漏洞以及不同市场表现出来的低效率现象。当日本人争相进入比特币市场并推高比特币在国际市场上的价格时,非理性繁荣占了上风。

韩国市场对以太坊的需求大幅增长。以太坊的见面会以及大型会议在韩国越来越受欢迎。各社区也已经开始讨论去中心化应用以及基于区块链创新的潜力。

以太坊系统自身带有一种叫做以太币(Ether)的数字货币。汇通网报道,以太币和著名的数字货币比特币有着非常多的相似之处。两者均为数字储值货币,且无法伪造,都以去中心化的方式运行来保证货币供应不被某一方所控制。两者都可以像电子邮件一样,作为货币自由地在全世界流通。而且,由于它们可以做到传统货币做不到的事情,因此用户对它们未来的价值充满期待。

美国西弗吉尼亚州政府近期在提交的Bill2585中把比特币添加到AML法规中,作为“在央行系统之外独立运作“的比特币。而澳大利亚政府也称将于 2017 年 7 月 1 日把比特币视为货币,并将废除比特币商品与服务税(GST)。比特币交易者和投资者通过受监管的交易所和交易平台购买和出售比特币将不会再被征税。

过去的几个月里,日本比特币交易所市场让全球市场把关注点转向了比特币。随着日本政府正式将比特币认可为一种合法支付方式后,日本的比特币需求显著上升。除此之外,一些金融巨头公司已宣布,要建立自己独立的比特币和数字货币交易所。零收费引人注目有的人认为,比特币近期的价格暴涨和日本比特币交易市场的零手续费制度有关。

自从Korbit和Bithumb等由风投支持并受到监管的比特币交易所推出以来,韩国比特币交易所就为交易者提供了绝佳的套利机会。比特币行情韩国比特币交易所中上市的比特币价格和交易利率一直表现出一个很高的溢价。

我就簡單用技術圖表看,比特幣嚴重脫離平均值非常嚴重,它隨時可能暴跌,當然我不知道它最高可以漲多少?

作為貨幣,關鍵在於價值穩定。

比特幣的價格波動太大,所以只能作為一個炒作項目,絕無可能當貨幣,也不會有國家會實行比特幣本位。

5月22日是比特币披萨日(Bitcoin Pizza Day)。当时,比特币价值为0.003美分左右。

换句话说,按照本周一(2017年5月22日)最高价来算,比特币翻了超过7500万倍!

根據交易,主要的買家來自中國。

雖然比特幣好事連連,如日本近期将比特币合法化,允许零售商开始接受比特币作为合法货币。

日本Peach航空宣布,今年年底起,客户可以开始使用比特币完成订票付款,成为第一家接受虚拟货币支付的日本航空公司。

近年来国外旅游时使用比特币结算的消费者逐渐增多,因比特币在世界各地使用时都可以直接从消费者本人账户扣除,无需兑换成当地货币。

這些人接受比特幣,並非比特幣可信,而是要參與炒作的熱潮中。

這是最後瘋狂的現象。

数字货币网站CryptoCompare的CEO和创始人海特尔Charles Hayter称比特币的价格像火箭升空一样不断上涨,背后有多重因素。

日本市场的比特币交易溢价高达19%,在比特币对美元市场的兑价达到2150美元时,而日元的比特币兑价已经折合为2550美元。日本人发现了比特币中的漏洞以及不同市场表现出来的低效率现象。当日本人争相进入比特币市场并推高比特币在国际市场上的价格时,非理性繁荣占了上风。

韩国市场对以太坊的需求大幅增长。以太坊的见面会以及大型会议在韩国越来越受欢迎。各社区也已经开始讨论去中心化应用以及基于区块链创新的潜力。

以太坊系统自身带有一种叫做以太币(Ether)的数字货币。汇通网报道,以太币和著名的数字货币比特币有着非常多的相似之处。两者均为数字储值货币,且无法伪造,都以去中心化的方式运行来保证货币供应不被某一方所控制。两者都可以像电子邮件一样,作为货币自由地在全世界流通。而且,由于它们可以做到传统货币做不到的事情,因此用户对它们未来的价值充满期待。

美国西弗吉尼亚州政府近期在提交的Bill2585中把比特币添加到AML法规中,作为“在央行系统之外独立运作“的比特币。而澳大利亚政府也称将于 2017 年 7 月 1 日把比特币视为货币,并将废除比特币商品与服务税(GST)。比特币交易者和投资者通过受监管的交易所和交易平台购买和出售比特币将不会再被征税。

过去的几个月里,日本比特币交易所市场让全球市场把关注点转向了比特币。随着日本政府正式将比特币认可为一种合法支付方式后,日本的比特币需求显著上升。除此之外,一些金融巨头公司已宣布,要建立自己独立的比特币和数字货币交易所。零收费引人注目有的人认为,比特币近期的价格暴涨和日本比特币交易市场的零手续费制度有关。

自从Korbit和Bithumb等由风投支持并受到监管的比特币交易所推出以来,韩国比特币交易所就为交易者提供了绝佳的套利机会。比特币行情韩国比特币交易所中上市的比特币价格和交易利率一直表现出一个很高的溢价。

我就簡單用技術圖表看,比特幣嚴重脫離平均值非常嚴重,它隨時可能暴跌,當然我不知道它最高可以漲多少?

作為貨幣,關鍵在於價值穩定。

比特幣的價格波動太大,所以只能作為一個炒作項目,絕無可能當貨幣,也不會有國家會實行比特幣本位。

2017年5月22日 星期一

《Latitude 基本面好,低本益比,為何還會跌?》

有人詢問我關於他手中一支股票的看法。

Latitude,從事家具製造業。

它的業務介紹如下(懶得翻譯):

Latitude

Tree Holdings Berhad is an investment holding company, which is

engaged in the provision of management services. The Company's

segments include Manufacturing; Rental of property, plant and

equipment, and Investment holding. It offers various product

categories, including bedroom, living room, dining set and others.

Its products are exported overseas to the United States, Canada,

Europe, South Africa, Australia and the Middle East countries. Its

manufacturing activities are operated from its over four factories in

Malaysia, approximately two factories in Vietnam and over one factory

in Thailand. Its subsidiaries include Latitude Tree Furniture Sdn.

Bhd. and Rhong Khen Timbers Sdn. Bhd., which are engaged in the

manufacture and sale of wooden furniture and components; Rhong Khen

Industries Malaysia Sdn. Bhd., which is engaged in the manufacture

and sale of decorative wood panels and papers, and Great Paddy Pte.

Ltd., which is engaged in investment holding and general trading.

家具製造業在2009年前,一向表現普通,但是之後不知道什麼原因,業績突飛猛進。

但是,我觀察了家具業的同行,目前P/E

多在個位數,所以這不是Latitude

這自己一家的問題,而是市場對這行業如此評價。

從帳目看Latitude:

Revenue:

2013年 493.69

2014年 651.02

2015年 710.0

2016年 770.6

Gross

Profit:

2013年 71.20

2014年 109.84

2015年 117.89

2016年 136.66

Gross

Profit Margin:

2013年 14.4%

2014年 16.8%

2015年 16.6%

2016年 17.7%

EPS:

2013年 0.25

2014年 0.57

2015年 0.8

2016年 0.75

2017年首半年累積的

EPS是0.55,所以估計表現應該不會輸2016年太多。

DPS:

2013年 0.06

2014年 0.09

2015年 0.12

2016年 0.12

Cash

From Operating Activities:

2013年 52.88

2014年 82.61

2015年 67.07

2016年 84.77

2017年首半年累積的

Cash

From Operating Activities是23.88,表現似乎會輸給2016年。

Capital

Expenditures:

2013年 -5.29

2014年 -9.97

2015年 -33.03

2016年 -18.58

Shareholders'

Equity:

2013年 450.39

2014年 475.33

2015年 595.59

2016年 665.88

公司債務也不高。

整體來說,這公司的經營很順暢。

雖然成長率不怎麼樣。

還有毛利率太低,缺乏競爭力。

平均每股淨值是

6.85,比截筆時的股價

5.24 還要低。

P/E

不到10倍,經過一輪下跌到現在,P/E

是6.98倍。

但是,為何股價會下跌呢?

我的結論是,市場對家具業的未來預期的下降。

幾乎所有家具股票,都是在今年開始股價走勢開始停滯,然後走向下跌。

只要預期下跌,就算股價現在看似便宜,依然會下跌。

預期下跌的原因,我判斷是房地產走向低迷所影響。

尤其在越來越清楚的現在。

這影響除了我國大馬外,外國也開始有呈現問題。

實際上,大馬房地產有問題早在2015年已經出現,但是現在才反應,原因在於有滯後性。

家具的銷量和新屋出售有密切關係。

因為多數家庭不大會時常換家具(馬來人會比較頻繁,但是華人不會)。

所以家具的增加,需要新房子的出售,才會刺激消費者添購新家具。

結論:

雖然現在很多家具業者的P/E

介於7-12之間,但是只要預期不改,跌到P/E

4-5,也是有可能的。

看多黃金卻拋售看多頭寸

Kitco 周五(5月19日)发布的每周黄金调查显示,在对下周黄金走势方面,华尔街专业人士和普通投资者在再次达成明确共识,过半受访者看涨下周黄金。

黄金在本周获得稳健增长。美国总统特朗普竞选期间与俄罗斯关系的新闻报导,以及FBI局长被解雇导致司法部将联邦调查局的前任主任命名为特别调查员等事件搅动美国政坛,避险情绪再度出现。

本周参与在线调查的普通投资者有944人,其中588人或63%认为下周黄金上涨,同时268人或28%认为下周黄金将下跌;88人或9%保持中立。

但是......

上週,黃金漲2.11%;但是CFTC 淨多頭卻從150.0K,跌到126.7K。

黃金連續漲2星期,但是淨多頭卻反常跌2星期。

上週,白銀也漲0.84%;但是CFTC 淨多頭卻從53.7K,跌到43.0K。

白銀也是連續漲2星期,但是淨多頭卻反常跌2星期。

這樣給人的感覺似乎不是好現象。

以技術分析看金銀,日圖處於上漲,但是周圖卻還是在下滑中。

這兩種情況,實在背離!

黄金在本周获得稳健增长。美国总统特朗普竞选期间与俄罗斯关系的新闻报导,以及FBI局长被解雇导致司法部将联邦调查局的前任主任命名为特别调查员等事件搅动美国政坛,避险情绪再度出现。

本周参与在线调查的普通投资者有944人,其中588人或63%认为下周黄金上涨,同时268人或28%认为下周黄金将下跌;88人或9%保持中立。

但是......

上週,黃金漲2.11%;但是CFTC 淨多頭卻從150.0K,跌到126.7K。

黃金連續漲2星期,但是淨多頭卻反常跌2星期。

上週,白銀也漲0.84%;但是CFTC 淨多頭卻從53.7K,跌到43.0K。

白銀也是連續漲2星期,但是淨多頭卻反常跌2星期。

這樣給人的感覺似乎不是好現象。

以技術分析看金銀,日圖處於上漲,但是周圖卻還是在下滑中。

這兩種情況,實在背離!

2017年5月19日 星期五

黃金在2017年後期-2018年前期啟動

這裡我做一個估計,根據我手上的資料推斷,黃金可能還會出現一跌。

不過,這跌勢會跌破2015年11月的1045美元,機率只是50%。

如果跌破,那最多也只是約1000美元上下,大反彈就會啟動,且會翻幾番!

S&P500對黃金的優勢,也和黃金兌美元一樣,最低點是2015年11月。

美元兌黃金在2013年中盤整到現在,已經接近4年。

但是參考性更高的是S&P500對黃金,是在2014年中盤整到現在,接近3年。

現在是在消化美元信心的階段。

這階段不會再維持很久。

因為經濟衰退不會很久。

當經濟衰退時,美元匯率會漲到更頂點,但是不久就會力竭,被新一輪QE徹底摧毀。

黃金會從緩升轉為快升,再過幾年,就會瘋狂。

2017年5月18日 星期四

为何你的钱越来越小?

现在你的衣、食、住、行等各项开销,你认为未来十年价格的变动会如何?相信每个人都相信以后价格会变得越来越昂贵。这是因为过去几十年来,我们都感觉物价一直都是上涨的,价格只会越来越高,久而久之,我们都把物价年年上涨视作正常,物价下跌反而不正常。

实际上在1971年以前,人类几千年的歷史,除战爭、旱灾或一些特別情况,大部分的时间物价都是稳定的。所以我们这几十年来物价年年上涨,其实才是不正常。

这世界上,最可怕的不是「阴谋」,而是「阳谋」。「阴谋」,只能在阴暗处操作,永远见光死,所以並不可怕。最可怕的是「阳谋」,它可以顛倒黑白,让世人以为太阳本来就是绕著地球转,使得不合理且骯脏的事情在光天花日之下展现,世人也不会觉得有问题。

部分准备金制生財

为什么我们的钱越来越小?物价一直在上涨?这个原因其实早就公开天下,但是一批学富五车的经济学家,几乎没人发现这问题。因为这是「阳谋」,使得很多人已经把这事情当作本来如此,天经地义,不会再起怀疑了。

学过经济学的人,都知道课本中提到的部分准备金制(Fractional reserve system)。保罗.萨繆尔森(Paul Anthony Samuelson)在1948年写的《经济学》(Economics:An Introductory Analysis)一书,这是第一本成功推广凯恩斯学派的教科书,被翻译成超过40种语言,销售千万本,是经济大学標准的教科书,里面对部分准备金制的描述,说明今天银行绝对不会將100%存款作为准备金(Deposit Reserve),因为100%准备金制使银行不能创造货幣,以及更多的债务以赚取利息。目前普遍来说,施行的是10%准备金制,这就能创造本来存款的九倍货幣。简单说,你存一万元在银行,银行能借九万元给人以赚取利息。

官方经济学在货幣方面都是隱恶扬善,它不会告诉你部分准备金制的黑暗面,都是顛倒道德黑白,违反通用法律和道德的。英国知名经济学家哈耶克就批评部分准备金制是让银行合法印偽钞。

部分准备金制使得银行体系可在不付出任何劳力下,无中生有创造货幣借钱给人赚取利息,人民要承受不合理的债务压力,整个过程,债权和债务两方是完全不对等的。人民需要辛勤工作赚取货幣来清还以自己信用做抵押才可创造的货幣(债务),银行只是轻鬆印钞票而已,这完全不符合通用法律和道德。

贫富悬殊不断扩大

因为银行可以开发人民的未来信用,也就是未来收入,无中生有创造更多债务。银行几乎不用成本就能创造货幣,这会刺激银行不断降低信贷標准,不断刺激信贷扩张,过程中使得越来越多信用货幣被创造出来。这就是为何我们这四十年来,我国的广义货幣增长从1975年-2016年间,暴涨142倍,从113亿令吉增加到1.61万亿令吉的原因。

任何有理性思考的人,都会发现这种货幣体系的危险和不道德。只是在「阳谋」操作下,几乎没人发现这种不断让钱贬值的体系其实是一种庞氏骗局,最后必然引爆金融危机,进而爆发货幣危机,国民財富迟早会毁于恶性通胀之下。

货幣不断增发,通货膨胀隨之上升,会使得財富分配逐渐从中產阶级转移到1%富豪手中,贫富悬殊不断扩大,为未来社会动盪埋下种子。通过货幣发行的垄断集团有次序的增发货幣是最高明侵蚀人民財富的手法,凯恩斯说这种手法一百万人中也未必有一人明白。

另外,这种依据信用基础创造债务货幣,以债务推动经济的发展模式,並不能真正促使国家经济得到质量的发展,而只能带来数量的成长,所以对提高生產力没有起到帮助的作用。在这种体系下,不属于生產性的银行收入佔国民生產总值比例,会越来越高,实体生產经济反而会相对萎缩。

人类从来不会从歷史得到教训。即使有无数歷史证明不断贬值的货幣体系,最后会带来国家毁灭性的打击,他们也屈服于增发货幣所带来的短期不劳而获的利益,而不愿意学习歷史的痛苦经验,无视长期的恶果。

实际上在1971年以前,人类几千年的歷史,除战爭、旱灾或一些特別情况,大部分的时间物价都是稳定的。所以我们这几十年来物价年年上涨,其实才是不正常。

这世界上,最可怕的不是「阴谋」,而是「阳谋」。「阴谋」,只能在阴暗处操作,永远见光死,所以並不可怕。最可怕的是「阳谋」,它可以顛倒黑白,让世人以为太阳本来就是绕著地球转,使得不合理且骯脏的事情在光天花日之下展现,世人也不会觉得有问题。

部分准备金制生財

为什么我们的钱越来越小?物价一直在上涨?这个原因其实早就公开天下,但是一批学富五车的经济学家,几乎没人发现这问题。因为这是「阳谋」,使得很多人已经把这事情当作本来如此,天经地义,不会再起怀疑了。

学过经济学的人,都知道课本中提到的部分准备金制(Fractional reserve system)。保罗.萨繆尔森(Paul Anthony Samuelson)在1948年写的《经济学》(Economics:An Introductory Analysis)一书,这是第一本成功推广凯恩斯学派的教科书,被翻译成超过40种语言,销售千万本,是经济大学標准的教科书,里面对部分准备金制的描述,说明今天银行绝对不会將100%存款作为准备金(Deposit Reserve),因为100%准备金制使银行不能创造货幣,以及更多的债务以赚取利息。目前普遍来说,施行的是10%准备金制,这就能创造本来存款的九倍货幣。简单说,你存一万元在银行,银行能借九万元给人以赚取利息。

官方经济学在货幣方面都是隱恶扬善,它不会告诉你部分准备金制的黑暗面,都是顛倒道德黑白,违反通用法律和道德的。英国知名经济学家哈耶克就批评部分准备金制是让银行合法印偽钞。

部分准备金制使得银行体系可在不付出任何劳力下,无中生有创造货幣借钱给人赚取利息,人民要承受不合理的债务压力,整个过程,债权和债务两方是完全不对等的。人民需要辛勤工作赚取货幣来清还以自己信用做抵押才可创造的货幣(债务),银行只是轻鬆印钞票而已,这完全不符合通用法律和道德。

贫富悬殊不断扩大

因为银行可以开发人民的未来信用,也就是未来收入,无中生有创造更多债务。银行几乎不用成本就能创造货幣,这会刺激银行不断降低信贷標准,不断刺激信贷扩张,过程中使得越来越多信用货幣被创造出来。这就是为何我们这四十年来,我国的广义货幣增长从1975年-2016年间,暴涨142倍,从113亿令吉增加到1.61万亿令吉的原因。

任何有理性思考的人,都会发现这种货幣体系的危险和不道德。只是在「阳谋」操作下,几乎没人发现这种不断让钱贬值的体系其实是一种庞氏骗局,最后必然引爆金融危机,进而爆发货幣危机,国民財富迟早会毁于恶性通胀之下。

货幣不断增发,通货膨胀隨之上升,会使得財富分配逐渐从中產阶级转移到1%富豪手中,贫富悬殊不断扩大,为未来社会动盪埋下种子。通过货幣发行的垄断集团有次序的增发货幣是最高明侵蚀人民財富的手法,凯恩斯说这种手法一百万人中也未必有一人明白。

另外,这种依据信用基础创造债务货幣,以债务推动经济的发展模式,並不能真正促使国家经济得到质量的发展,而只能带来数量的成长,所以对提高生產力没有起到帮助的作用。在这种体系下,不属于生產性的银行收入佔国民生產总值比例,会越来越高,实体生產经济反而会相对萎缩。

人类从来不会从歷史得到教训。即使有无数歷史证明不断贬值的货幣体系,最后会带来国家毁灭性的打击,他们也屈服于增发货幣所带来的短期不劳而获的利益,而不愿意学习歷史的痛苦经验,无视长期的恶果。

通脹可以買工業股嗎?

在高通脹環境下,工業股票能否有良好表現呢?

以下是參考1970年代,美國出現8-15%的通脹率時,医疗保健股票10年的表現。

■ Boeing Company

行业: 航空航天和国防,10年滞胀期股价+678.04%

波音公司从事设计、开发、制造、销售商业客机、 军用飞机、卫星、导弹防御和发射系统和服务。

■ General Dynamics

行业: 航空航天和国防,10年滞胀期股价+517.57%

General Dynamics提供产品和服务在商业航空,以及军事用途如战车、武器系统和弹药;军事和商业造船和通信和信息技术。它主要经营四个领域: 航空航天、 战斗系统、 海洋系统和信息系统和技术。

■ Caterpillar Inc.

行业: 建筑和农业机械,10年滞胀期股价+45.27%

Caterpillar是一家生产建筑和采矿设备、柴油和天然气发动机、工业燃气涡轮机和柴油-电力机车的公司。

■ Cooper Industries Ltd.

行业: 电子工业,10年滞胀期股价+865.22%

Cooper Industries从事制造、营销和销售的电器产品,并提供全球服务。它有二大业务是能源安全和电子产品。市场涉及工业、商业、共用事业和居家领域。

■ Cummins Inc.

行业: 杂项资本货物,10年滞胀期股价-51.25%

Cummins从事设计、制造、分销和服务柴油和天然气发动机、电力供应系统和发动机相关组件产品,包括过滤、排气后处理、燃油系统、控制和空气处理系统。

■ Deere & Co.

行业: 建筑和农业机械,10年滞胀期股价+176.79%

Deere经营三个业务部门: 农业和草坪、建筑和林业和信贷。农业和草坪的业务是生产并销售农场和草坪所需的相关设备,如拖拉机、装载机、收割机和相关的前端设备。建设和林业业务是生产、 分发给经销商和零售一系列的机器和服务用于施工,土方工程机械、 物料搬运和木材采伐。信贷业务主要资助的销售和租赁由 John Deere 经销商的农业和草坪设备yiji建设和林业设备。

■ Dover Corp.

行业: 杂项制品,10年滞胀期股价+280.68%

Dover拥有并经营着全球投资组合的提供零部件和设备,专业系统和支持服务,并应用在各种工业产品中的工程系统、 流体管理和电子技术市场。

■ Eaton Corp.

行业: 电子仪表和控制,10年滞胀期股价-2.43%

Eaton是多元化的动力管理公司。它从事制造电气元件和系统的电能质量、分配与控制;液压元件、 系统和服务于工业,以及移动设备;航空航天燃料、 液压和气动系统的商业和军事用途、卡车和汽车动力传动系统,还有动力系统的性能、燃油经济性和安全性。

■ Emerson Electric

行业: 科学和技术的仪表,10年滞胀期股价-19.38%

爱默生电气公司是一家多元化的全球科技公司。它从事一系列的工业设计、提供产品技术和提供工程服务和解决方案。

■ Equifax Inc.

行业: 商业服务,10年滞胀期股价-37.12%

Equifax 有限公司公司拥有一批的客户,包括金融机构、 企业、 政府和个人。其产品服务基于有关消费者和商业信息的数据库,而从信息引导出不同类型的信贷、金融、就业和收入、公共记录、人口和市场营销的数据。

■ General Electric

行业: 工业、医疗、消费金融服务,10年滞胀期股价+44.34%

通用电气公司 (GE) 是一家多元化的技术和金融服务公司。公司的产品和服务从飞机发动机、 发电、 水处理和家用电器到医疗成像、商务和消费者融资和工业产品。

■ Goodrich Corporation

行业: 航空航天和国防,10年滞胀期股价-11.11%

Goodrich是航空航天部件、 系统和服务的商业及通用航空飞机市场的供应商。

■ Grainger (W.W.) Inc.

行业: 工业设备和工具,10年滞胀期股价+13.04%

W.W. Grainger是服务器的维护、 维修和经营用品及其他相关的产品和服务的企业。

■ Illinois Tool Works

行业: 杂项资本货物,10年滞胀期股价-15.41%

llinois Tool Works是多元化的工业产品和设备的跨国企业。公司拥有 8 个经营部分: 运输、工业包装、电力系统及电子产品、食品设备、建筑产品、聚合物与流体、装饰及其他。公司主要服务于建设、一般工业、 汽车和食品机构/餐厅市场。

■ Ingersoll-Rand Co. Ltd.

行业: 杂项资本货物,10年滞胀期股价+3.61%

Ingersoll-Rand是一家多元化的公司,提供可增强房屋和建筑物舒适度、交通工具和保护粮食防腐货物、住宅和商业楼宇保全的产品、 服务和解决方案。

■ Jacobs Engineering Group

行业: 建筑服务,10年滞胀期股价+503.99%

Jacobs Engineering是一家在美国的技术服务专业公司。它提供了一系列的专业技术和施工服务。服务的四个类别: 项目服务、工程、设计、建筑设计和类似服务。

■ Manitowoc Co.

行业: 建筑和农业机械,10年滞胀期股价+569.43%

Manitowoc是一家多产业、 资本货物的生产商。它的两个市场: 起重机及相关产品 (起重机) 和餐饮设备 (餐饮服务)。起重机包括格动臂起重机、 塔式起重机、 移动式伸缩起重机吊杆货车工程起重设备的提供商。餐饮服务是一家生产商业餐饮设备,供应冰、饮料、制冷、食品制备和烹饪餐厅、 便利店、 酒店、 医疗保健和机构等各项需求。

■ Masco Corp.

行业: 建筑-用品和夹具,10年滞胀期股价+18.41%

Masco从事制造、分发和安装家装和建筑产品。它提供一系列的家装和建筑产品,包括水龙头、橱柜、 建筑涂料和窗户。它提供了各种风格和价格的产品,通过多个渠道销售,包括直接给房屋建筑商、批发和零售商。

■ PACCAR Inc.

行业: 汽车和卡车制造商,10年滞胀期股价+56.89%

PACCAR从事轻型、中型和重型卡车的设计、制造和分销。并融资和租赁涉及其产品和相关设备。

■ Parker-Hannifin

行业: 杂项制品,10年滞胀期股价+20.00%

Parker-Hannifin是全方位的多元化流动和控制技术系统的制造商,包括流体动力系统、 机电控制及相关的零件的全线多元化。它也是流体净化、流体和燃料控制、过程仪表、空调、制冷、电磁屏蔽性和热管理产品和系统的全球性生产者。

■ Pitney-Bowes

行业: 办公设备,10年滞胀期股价+53.84%

Pitney Bowes是邮件处理设备和集成的邮件解决方案提供商。本公司提供一系列的设备、用品、软件、服务和端到端的解决方案,使客户管理和整合物理和数字通信渠道。

■ Precision Castparts

行业: 基本材料,10年滞胀期股价+838.26%

Castparts 精密工业股份有限公司 (PCC) 是复杂的金属部件和产品制造商,它提供熔模铸件、锻件和紧固件/紧固件系统,为航空航天和工业燃气轮机 (IGT) 的应用程序。PCC 还提供熔模精密铸件及锻件;镍合金和磨机形式,以及钴合金、无缝管、紧固件、特种合金、炼油板块、屏幕气瓶和其他产品。

■ Robert Half International

行业: 商业服务,10年滞胀期股价+1877.22%

Robert Half提供专门的人员配置和风险咨询服务,以及财务与会计服务。

■ Rockwell Automation Inc.

行业: 通信设备,10年滞胀期股价+103.27%

Rockwell自动化公司是全球工业自动化动力、控制和信息解决方案的供应商。公司有两个经营部门: 体系结构与软件和控制产品及解决方案。主要市场涉及领域包括食品、饮料、运输、石油气体、金属、采矿、家居和个人护理、纸浆和纸和生命科学。

■ Textron Inc.

行业: 企业集团,10年滞胀期股价-16.21%

Textron是一家从事飞机、 国防、 工业和金融企业,为客户提供产品和服务的全球性多产业公司。

■ Union Pacific

行业: 铁路,10年滞胀期股价+418.38

联合太平洋公司从事运输业务,业务范围遍布美国 23 个州。并且运送各种货物包括农产品、汽车、化工、能源、工业产品和多式联运。

■ United Technologies

行业: 航空航天和国防,10年滞胀期股价+181.97%

United Technologies是服务建筑系统和航空航天工业的技术产品和服务提供商。

工业股整体对通胀的抵御能力也不高,只是因为当时以色列和中东国家的战争失利,使得美国投入更多军事资源给以色列,刺激了和军事相关企业的业绩和股价增长。另外一个得利的是提供农业设备的企业因为粮食价格上涨而获益。

特别一点注意,有增长的股票主要是出现在高端的工业股票。因为高利率会促使企业投入资本在高技术含量的资本品,降低低技术含量的资本品。其中美国政府扩大军事开支,也是助力。

以下是參考1970年代,美國出現8-15%的通脹率時,医疗保健股票10年的表現。

■ Boeing Company

行业: 航空航天和国防,10年滞胀期股价+678.04%

波音公司从事设计、开发、制造、销售商业客机、 军用飞机、卫星、导弹防御和发射系统和服务。

■ General Dynamics

行业: 航空航天和国防,10年滞胀期股价+517.57%

General Dynamics提供产品和服务在商业航空,以及军事用途如战车、武器系统和弹药;军事和商业造船和通信和信息技术。它主要经营四个领域: 航空航天、 战斗系统、 海洋系统和信息系统和技术。

■ Caterpillar Inc.

行业: 建筑和农业机械,10年滞胀期股价+45.27%

Caterpillar是一家生产建筑和采矿设备、柴油和天然气发动机、工业燃气涡轮机和柴油-电力机车的公司。

■ Cooper Industries Ltd.

行业: 电子工业,10年滞胀期股价+865.22%

Cooper Industries从事制造、营销和销售的电器产品,并提供全球服务。它有二大业务是能源安全和电子产品。市场涉及工业、商业、共用事业和居家领域。

■ Cummins Inc.

行业: 杂项资本货物,10年滞胀期股价-51.25%

Cummins从事设计、制造、分销和服务柴油和天然气发动机、电力供应系统和发动机相关组件产品,包括过滤、排气后处理、燃油系统、控制和空气处理系统。

■ Deere & Co.

行业: 建筑和农业机械,10年滞胀期股价+176.79%

Deere经营三个业务部门: 农业和草坪、建筑和林业和信贷。农业和草坪的业务是生产并销售农场和草坪所需的相关设备,如拖拉机、装载机、收割机和相关的前端设备。建设和林业业务是生产、 分发给经销商和零售一系列的机器和服务用于施工,土方工程机械、 物料搬运和木材采伐。信贷业务主要资助的销售和租赁由 John Deere 经销商的农业和草坪设备yiji建设和林业设备。

■ Dover Corp.

行业: 杂项制品,10年滞胀期股价+280.68%

Dover拥有并经营着全球投资组合的提供零部件和设备,专业系统和支持服务,并应用在各种工业产品中的工程系统、 流体管理和电子技术市场。

■ Eaton Corp.

行业: 电子仪表和控制,10年滞胀期股价-2.43%

Eaton是多元化的动力管理公司。它从事制造电气元件和系统的电能质量、分配与控制;液压元件、 系统和服务于工业,以及移动设备;航空航天燃料、 液压和气动系统的商业和军事用途、卡车和汽车动力传动系统,还有动力系统的性能、燃油经济性和安全性。

■ Emerson Electric

行业: 科学和技术的仪表,10年滞胀期股价-19.38%

爱默生电气公司是一家多元化的全球科技公司。它从事一系列的工业设计、提供产品技术和提供工程服务和解决方案。

■ Equifax Inc.

行业: 商业服务,10年滞胀期股价-37.12%

Equifax 有限公司公司拥有一批的客户,包括金融机构、 企业、 政府和个人。其产品服务基于有关消费者和商业信息的数据库,而从信息引导出不同类型的信贷、金融、就业和收入、公共记录、人口和市场营销的数据。

■ General Electric

行业: 工业、医疗、消费金融服务,10年滞胀期股价+44.34%

通用电气公司 (GE) 是一家多元化的技术和金融服务公司。公司的产品和服务从飞机发动机、 发电、 水处理和家用电器到医疗成像、商务和消费者融资和工业产品。

■ Goodrich Corporation

行业: 航空航天和国防,10年滞胀期股价-11.11%

Goodrich是航空航天部件、 系统和服务的商业及通用航空飞机市场的供应商。

■ Grainger (W.W.) Inc.

行业: 工业设备和工具,10年滞胀期股价+13.04%

W.W. Grainger是服务器的维护、 维修和经营用品及其他相关的产品和服务的企业。

■ Illinois Tool Works

行业: 杂项资本货物,10年滞胀期股价-15.41%

llinois Tool Works是多元化的工业产品和设备的跨国企业。公司拥有 8 个经营部分: 运输、工业包装、电力系统及电子产品、食品设备、建筑产品、聚合物与流体、装饰及其他。公司主要服务于建设、一般工业、 汽车和食品机构/餐厅市场。

■ Ingersoll-Rand Co. Ltd.

行业: 杂项资本货物,10年滞胀期股价+3.61%

Ingersoll-Rand是一家多元化的公司,提供可增强房屋和建筑物舒适度、交通工具和保护粮食防腐货物、住宅和商业楼宇保全的产品、 服务和解决方案。

■ Jacobs Engineering Group

行业: 建筑服务,10年滞胀期股价+503.99%

Jacobs Engineering是一家在美国的技术服务专业公司。它提供了一系列的专业技术和施工服务。服务的四个类别: 项目服务、工程、设计、建筑设计和类似服务。

■ Manitowoc Co.

行业: 建筑和农业机械,10年滞胀期股价+569.43%

Manitowoc是一家多产业、 资本货物的生产商。它的两个市场: 起重机及相关产品 (起重机) 和餐饮设备 (餐饮服务)。起重机包括格动臂起重机、 塔式起重机、 移动式伸缩起重机吊杆货车工程起重设备的提供商。餐饮服务是一家生产商业餐饮设备,供应冰、饮料、制冷、食品制备和烹饪餐厅、 便利店、 酒店、 医疗保健和机构等各项需求。

■ Masco Corp.

行业: 建筑-用品和夹具,10年滞胀期股价+18.41%

Masco从事制造、分发和安装家装和建筑产品。它提供一系列的家装和建筑产品,包括水龙头、橱柜、 建筑涂料和窗户。它提供了各种风格和价格的产品,通过多个渠道销售,包括直接给房屋建筑商、批发和零售商。

■ PACCAR Inc.

行业: 汽车和卡车制造商,10年滞胀期股价+56.89%

PACCAR从事轻型、中型和重型卡车的设计、制造和分销。并融资和租赁涉及其产品和相关设备。

■ Parker-Hannifin

行业: 杂项制品,10年滞胀期股价+20.00%

Parker-Hannifin是全方位的多元化流动和控制技术系统的制造商,包括流体动力系统、 机电控制及相关的零件的全线多元化。它也是流体净化、流体和燃料控制、过程仪表、空调、制冷、电磁屏蔽性和热管理产品和系统的全球性生产者。

■ Pitney-Bowes

行业: 办公设备,10年滞胀期股价+53.84%

Pitney Bowes是邮件处理设备和集成的邮件解决方案提供商。本公司提供一系列的设备、用品、软件、服务和端到端的解决方案,使客户管理和整合物理和数字通信渠道。

■ Precision Castparts

行业: 基本材料,10年滞胀期股价+838.26%

Castparts 精密工业股份有限公司 (PCC) 是复杂的金属部件和产品制造商,它提供熔模铸件、锻件和紧固件/紧固件系统,为航空航天和工业燃气轮机 (IGT) 的应用程序。PCC 还提供熔模精密铸件及锻件;镍合金和磨机形式,以及钴合金、无缝管、紧固件、特种合金、炼油板块、屏幕气瓶和其他产品。

■ Robert Half International

行业: 商业服务,10年滞胀期股价+1877.22%

Robert Half提供专门的人员配置和风险咨询服务,以及财务与会计服务。

■ Rockwell Automation Inc.

行业: 通信设备,10年滞胀期股价+103.27%

Rockwell自动化公司是全球工业自动化动力、控制和信息解决方案的供应商。公司有两个经营部门: 体系结构与软件和控制产品及解决方案。主要市场涉及领域包括食品、饮料、运输、石油气体、金属、采矿、家居和个人护理、纸浆和纸和生命科学。

■ Textron Inc.

行业: 企业集团,10年滞胀期股价-16.21%

Textron是一家从事飞机、 国防、 工业和金融企业,为客户提供产品和服务的全球性多产业公司。

■ Union Pacific

行业: 铁路,10年滞胀期股价+418.38

联合太平洋公司从事运输业务,业务范围遍布美国 23 个州。并且运送各种货物包括农产品、汽车、化工、能源、工业产品和多式联运。

■ United Technologies

行业: 航空航天和国防,10年滞胀期股价+181.97%

United Technologies是服务建筑系统和航空航天工业的技术产品和服务提供商。

工业股整体对通胀的抵御能力也不高,只是因为当时以色列和中东国家的战争失利,使得美国投入更多军事资源给以色列,刺激了和军事相关企业的业绩和股价增长。另外一个得利的是提供农业设备的企业因为粮食价格上涨而获益。

特别一点注意,有增长的股票主要是出现在高端的工业股票。因为高利率会促使企业投入资本在高技术含量的资本品,降低低技术含量的资本品。其中美国政府扩大军事开支,也是助力。

加拿大的金融風險

觀察加拿大溫哥華近 40 年來 房價走勢。

2004年後,它的漲勢完全脫離平均值。

這是一種泡沫的現象。

加拿大「最大」次級房貸商 Home Capital 爆發「擠兌潮」,造成存款單週減72%。

它宣布向外借款 20 億加元,以作緊急流動性之用,其中首筆 10 億加元貸款利息更高達了 22.5%,若借滿 20 億加元則其餘貸款利率降至 15%。

借如此高的利息,Home Capital 財務狀況絕對問題大條!

加拿大房地產監管機關 CMHC 亦公布加拿大房市的季度研究報告,CMHC 在該份研報內直指,加拿大房地產有極大跡象顯示,加國房市已出現問題。

CMHC 表示,由於加國整體房價漲幅過快,尤其是多倫多、溫哥華等地的房價,更是出現嚴重過熱,價格哄抬嚴重,CMHC 認為,當地房市的供需基本面,已經無法解釋這些區域房價的漲勢。

加拿大次級房貸商 Home Capital 股價暴跌除了房市有過熱疑慮的遠因之外,近因則是因為該集團曾在今年四月中旬遭到主管機關起訴,加拿大安大略省證管會指控 Home Capital 在財報上誤導投資人,並違反該國證交法之規定。

此前安大略省證管會亦在四月初,曾對 Home Capital 在 2015 年爆出的不實審核房貸案件發出警告,安省證管會指控,Home Capital 曾替不符房貸資格條件的貸款人造假收入資料,為這些不符資格之房貸戶提供房貸。

Home Capital 會否引發金融危機,還是茶杯里的風波?

同時,國際信評機構穆迪 (Moody’s) 在5月10 日一舉調降加拿大最大 6 家銀行的信用評等,因擔憂加國消費者負債過重,加上房價高漲,可能會造成這些銀行的資產蒙受虧損。

這些銀行是:

多倫多道明銀行 (Toronto-Dominion Bank)(TD-CA)、

蒙特婁銀行 (Bank of Montreal)(BMO-CA)、

豐業銀行 (Nova Scotia)(BNS-CA)、

加拿大帝國商業銀行 (CIBC)(CM-CA)、

加拿大國家銀行 (National Bank of Canada)(NA-CA)

及加拿大皇家銀行 (Royal Bank of Canada)(RY-CA)

它們的長期債務及存款信評,全都調降 1 級至 Aa2 (道明) 及 A1 (另 5 家),且展望全都列為負面。

加拿大民間負債規模已暴增至國內生產毛額 (GDP) 的 256.08%(家庭債務占100.6%);

且即便政府採取打房措施,加國房價仍繼續攀升;就連企業貸款也在增加。

而加拿大政府債務占GDP的91.5%。

加總起來,債務規模占GDP 的347.5%。

另外,加拿大連續8年經常帳赤字,平均每年約3%。

所以,我給的結論是:

加拿大的確存在相當的金融系統性風險。

雖然我不肯定Home Capital 會否是觸發這系統性風險的開端。

但是我可以肯定,就算Home Capital 會引爆系統性風險,在引爆前,你在媒體都會很少看到關於它的評論......一直到爆發後,媒體才會想起它。

2004年後,它的漲勢完全脫離平均值。

這是一種泡沫的現象。

加拿大「最大」次級房貸商 Home Capital 爆發「擠兌潮」,造成存款單週減72%。

它宣布向外借款 20 億加元,以作緊急流動性之用,其中首筆 10 億加元貸款利息更高達了 22.5%,若借滿 20 億加元則其餘貸款利率降至 15%。

借如此高的利息,Home Capital 財務狀況絕對問題大條!

加拿大房地產監管機關 CMHC 亦公布加拿大房市的季度研究報告,CMHC 在該份研報內直指,加拿大房地產有極大跡象顯示,加國房市已出現問題。

CMHC 表示,由於加國整體房價漲幅過快,尤其是多倫多、溫哥華等地的房價,更是出現嚴重過熱,價格哄抬嚴重,CMHC 認為,當地房市的供需基本面,已經無法解釋這些區域房價的漲勢。

加拿大次級房貸商 Home Capital 股價暴跌除了房市有過熱疑慮的遠因之外,近因則是因為該集團曾在今年四月中旬遭到主管機關起訴,加拿大安大略省證管會指控 Home Capital 在財報上誤導投資人,並違反該國證交法之規定。

此前安大略省證管會亦在四月初,曾對 Home Capital 在 2015 年爆出的不實審核房貸案件發出警告,安省證管會指控,Home Capital 曾替不符房貸資格條件的貸款人造假收入資料,為這些不符資格之房貸戶提供房貸。

Home Capital 會否引發金融危機,還是茶杯里的風波?

同時,國際信評機構穆迪 (Moody’s) 在5月10 日一舉調降加拿大最大 6 家銀行的信用評等,因擔憂加國消費者負債過重,加上房價高漲,可能會造成這些銀行的資產蒙受虧損。

這些銀行是:

多倫多道明銀行 (Toronto-Dominion Bank)(TD-CA)、

蒙特婁銀行 (Bank of Montreal)(BMO-CA)、

豐業銀行 (Nova Scotia)(BNS-CA)、

加拿大帝國商業銀行 (CIBC)(CM-CA)、

加拿大國家銀行 (National Bank of Canada)(NA-CA)

及加拿大皇家銀行 (Royal Bank of Canada)(RY-CA)

它們的長期債務及存款信評,全都調降 1 級至 Aa2 (道明) 及 A1 (另 5 家),且展望全都列為負面。

加拿大民間負債規模已暴增至國內生產毛額 (GDP) 的 256.08%(家庭債務占100.6%);

且即便政府採取打房措施,加國房價仍繼續攀升;就連企業貸款也在增加。

而加拿大政府債務占GDP的91.5%。

加總起來,債務規模占GDP 的347.5%。

另外,加拿大連續8年經常帳赤字,平均每年約3%。

所以,我給的結論是:

加拿大的確存在相當的金融系統性風險。

雖然我不肯定Home Capital 會否是觸發這系統性風險的開端。

但是我可以肯定,就算Home Capital 會引爆系統性風險,在引爆前,你在媒體都會很少看到關於它的評論......一直到爆發後,媒體才會想起它。

鈔票滿天飛的委内瑞拉沒錢

委内瑞拉的經濟產業基本主要都是靠石油。

但随着委内瑞拉国内的政治和经济危机日渐严重,原油生产已成为支撑该国经济免于破产的最后一根支柱。但目前这根支柱也已摇摇欲坠。

委内瑞拉的原油产量十多年来一直在下滑,主要是因为原油收入被用于支撑政府财政,只有很少一部分被留下来供国有石油公司PDVSA进行再投资。

可笑的是,明明在通貨膨脹(鈔票膨脹)的委内瑞拉,卻因為现金短缺而导致原油产量加速下滑。

截至4月,该国原油产量为195.6万桶/日,较去年下降10%,较2015年的水平下降了逾17%,而且产量还在继续下降。

随着精炼产品的短缺状况日渐恶化,下游业务也陷入困境。据路透社报道,委内瑞拉每四座炼油厂中就有三座正在远低于产能的状况下运营。

随着现金的枯竭,PDVSA很难获得资金来进口与该国生产的重油进行混合的轻质燃料。一些船只正停泊在委内瑞拉的港口拒绝卸载,因为没有收到货款。与此同时,为了偿还债权人,PDVSA正将原油输送海外,只留下很少一部分给国内的炼油厂。

鈔票真是奇怪的東西。

你越印鈔票,反而會使得70%的人更沒錢;

若印更多,就是99%的人變得更沒錢;

若再印到失控,政府也會變得錢不夠用。

所以鈔票是越印越窮的,只有傻瓜政府才會把印鈔票當作發展經濟的政策。

21世纪的丝绸之路

中国主导的「一带一路」在北京召开一场国际合作高峰论坛,

在「一带一路」也是如此,

「一带一路」在早期只是提供一个方向,这受到质疑者的批评。

加强各国基础建设

作为全球最大消费市场的美国走向贸易保护主义,

「一带一路」在歷史上其实也不算新鲜事,它的原形就是「

市场其实一向都在那里,问题在如何激活。

只是时间推移,「丝绸之路」

「一带一路」除陆上「丝绸之路」外,

或能改变世界格局

自大航海时代以来,內陆国家发展都受地理限制,「一带一路」

因为只要各国铁路標准化打通欧亚国家后,

在中国国安上,「一带一路」减少海权,提高陆权。

解决关税、检疫问题,攸关「一带一路」的成败。

货幣结算也是一大问题。「一带一路」

在目前的美元本位上,若和非美元国家进行贸易,

使美国经济空洞化

如果可以通过各国之间的货幣互换结算,

人民幣国际化应该在于各国之间的货幣结算,

因为作为货幣就必须通过贸易赤字输出货幣,

故此,人民幣国际化上面,中国切忌重蹈美元覆辙。

論『趨勢』

“泄密门”一旦相关罪名得以坐实,不排除特朗普成为美国历史上第二位被弹劾下台的总统。上世纪70年代,时任美国总统的尼克松因为“水门事件”而遭遇弹劾下台。

根据纽约时报最新曝出的谈话记录显示,美国总统特朗普2月14日曾直接要求当时的联邦调查局局长科米(James Comey)停止对前国家安全顾问弗林的调查。

弗林此前被指在特朗普宣誓就职前与俄国驻美国大使通话。

特朗普在录音中称:“我希望你能让这件事过去,放弗林一马,他是一个好人。”

据PredicIt网站统计,在《纽约时报》关于特朗普泄露机密的报道引发轩然大波之后,特朗普今年遭弹劾的几率一度猛增50%,至29%。

特朗普“泄密门”令全球市场避险情绪大爆发。17日美国股市遭遇近两个月来的最大跌幅;美股全线低开,道指一度跌超270点,纳指震荡走低,跌幅1.2%,标普500指数现跌1%。现货黄金持续上涨,日元兑美元涨幅扩大至1.4%。

芝加哥商业交易所(CME)的“美联储观察工具”显示,目前联邦基金利率交易市场预计,今年6月美联储加息的概率只有64%左右,一周前预计概率接近90%。今年9月、11月和12月的加息概率也普遍较一周前加息概率骤降。

川普與俄羅斯之間的關係,早在美國總統大選後期,就飽受質疑;等他當選上台之後,這些質疑仍然沒有間斷。而最近,包括他閃電開除 FBI 前局長柯米,以及向俄羅斯外長巴夫洛夫,透露來自以色列的伊斯蘭國訊息等,讓美國輿論大譁,已經有國會議員揚言,川普嚴重傷害美國國家安全,準備要彈劾他。

特朗普則辯護說他是“史上最受欺负的政治人物”。

並說:“我敢打包票,历史上没有政治家像这样被不公平和恶劣的对待。你不能让他们打倒你,你不能让批评家和否定家毁掉你的梦想。”他说。

老實說,近期金融市場的變動,嚴格來說和特朗普關係不大。

雖然媒體和專家的解釋都說因為受到特朗普“泄密门”的影響,所以股市怎樣...黃金如何...等等。

可根據我多年觀察,除非是一種明顯的『勢』,否則所謂課題,只不過是提前反應這個『勢』,不然就是暫時性逆轉這個『勢』,但是很快又要回歸本來的『勢』。

沒有一個課題可以影響這個『勢』。

“泄密门”也不例外。

除非這課題是經過長期性的小課題的累積,達到一定水平,這個『勢』才會改變。

而“泄密门”不過是提前反應本來的『勢』,並不是『逆轉勢』。

根据纽约时报最新曝出的谈话记录显示,美国总统特朗普2月14日曾直接要求当时的联邦调查局局长科米(James Comey)停止对前国家安全顾问弗林的调查。

弗林此前被指在特朗普宣誓就职前与俄国驻美国大使通话。

特朗普在录音中称:“我希望你能让这件事过去,放弗林一马,他是一个好人。”

据PredicIt网站统计,在《纽约时报》关于特朗普泄露机密的报道引发轩然大波之后,特朗普今年遭弹劾的几率一度猛增50%,至29%。

特朗普“泄密门”令全球市场避险情绪大爆发。17日美国股市遭遇近两个月来的最大跌幅;美股全线低开,道指一度跌超270点,纳指震荡走低,跌幅1.2%,标普500指数现跌1%。现货黄金持续上涨,日元兑美元涨幅扩大至1.4%。

芝加哥商业交易所(CME)的“美联储观察工具”显示,目前联邦基金利率交易市场预计,今年6月美联储加息的概率只有64%左右,一周前预计概率接近90%。今年9月、11月和12月的加息概率也普遍较一周前加息概率骤降。

川普與俄羅斯之間的關係,早在美國總統大選後期,就飽受質疑;等他當選上台之後,這些質疑仍然沒有間斷。而最近,包括他閃電開除 FBI 前局長柯米,以及向俄羅斯外長巴夫洛夫,透露來自以色列的伊斯蘭國訊息等,讓美國輿論大譁,已經有國會議員揚言,川普嚴重傷害美國國家安全,準備要彈劾他。

特朗普則辯護說他是“史上最受欺负的政治人物”。

並說:“我敢打包票,历史上没有政治家像这样被不公平和恶劣的对待。你不能让他们打倒你,你不能让批评家和否定家毁掉你的梦想。”他说。

老實說,近期金融市場的變動,嚴格來說和特朗普關係不大。

雖然媒體和專家的解釋都說因為受到特朗普“泄密门”的影響,所以股市怎樣...黃金如何...等等。

可根據我多年觀察,除非是一種明顯的『勢』,否則所謂課題,只不過是提前反應這個『勢』,不然就是暫時性逆轉這個『勢』,但是很快又要回歸本來的『勢』。

沒有一個課題可以影響這個『勢』。

“泄密门”也不例外。

除非這課題是經過長期性的小課題的累積,達到一定水平,這個『勢』才會改變。

而“泄密门”不過是提前反應本來的『勢』,並不是『逆轉勢』。

2017年5月17日 星期三

股市和黃金是相克的

巴菲特對一般人的投資建議,都是買指數基金之類的東西。

但是,巴菲特並沒有說明時機問題。

總之,他是灌輸一種概念,認為不管什麼時候,買指數基金之類的投資項目,就對了,其他不怎麼需要。

當然,他排斥黃金眾所週知。

是他利益衝突導致?還是他思想過於偏頗?

我們就看事實吧!

下圖是GOLD VS THE S&P 500對比圖(1984-2016):

從圖表中,我們可以看出股市和黃金的關係是相克的。

黃金好,股市差;股市好,黃金差。

竟然做長期投資,請問儲蓄部份黃金,你認為合理嗎?

再看下圖(1971-2011),從金本位被廢後大部分時間,黃金多數比股市漲幅還高。

2012年後至今進入股市好,黃金差的循環,股市漲87%,黃金跌19%。

依據循環,你認為未來會怎樣呢?

總之,根據實際狀況,巴菲特對一般人的投資建議明顯過於偏頗,是很有問題的。

但是,巴菲特並沒有說明時機問題。

總之,他是灌輸一種概念,認為不管什麼時候,買指數基金之類的投資項目,就對了,其他不怎麼需要。

當然,他排斥黃金眾所週知。

是他利益衝突導致?還是他思想過於偏頗?

我們就看事實吧!

下圖是GOLD VS THE S&P 500對比圖(1984-2016):

從圖表中,我們可以看出股市和黃金的關係是相克的。

黃金好,股市差;股市好,黃金差。

竟然做長期投資,請問儲蓄部份黃金,你認為合理嗎?

再看下圖(1971-2011),從金本位被廢後大部分時間,黃金多數比股市漲幅還高。

2012年後至今進入股市好,黃金差的循環,股市漲87%,黃金跌19%。

依據循環,你認為未來會怎樣呢?

總之,根據實際狀況,巴菲特對一般人的投資建議明顯過於偏頗,是很有問題的。

黃金 ● 美元 ● 比特幣:誰是完美的錢?

比特幣诞生于2008年,由一个至今神秘的「中本聪」的网友开发。比特幣是一种由开源的P2P软件產生的虚擬货幣。基于一套密码编码、通过复杂算法產生,任何人都可以下载並运行比特幣客户端而参与製造比特幣,利用电子签名的方式来实现流通。它的主要特点包括:去中心化、全球流通、具有专属所有权。

除比特幣外,至少还有30种电子货幣,如:莱特幣、质数幣、比奥幣、瑞波幣、招財幣、美卡幣等等。

比特幣是一种虚擬货幣,它具有固定发行量、特有密码组成、无国界地域、不用纳税等特性。它是一种黄金的模仿货幣,並引入黄金开採的概念,通过计算机运算工具「挖矿」,由于採用密码学的设计,它有了货幣的概念:不可复製,仅供持有者使用。比特幣总量只有2100万个。比特幣存在于数字空间中,隱藏在特定算法里,需要投入大量人力物力才能挖出来。

截笔时,比特幣收盘价是1195美元的歷史高位,而同时黄金价格为一盎司1244美元,二者相差无几。2008年,比特幣诞生时1美元可以兑换1300比特幣,而现在却需要1195美元才可以兑换1比特幣。涨幅超过15000倍。

从歷史上来看,这种涨幅是史无前例的。若在其他资產上,几乎可以肯定超级大泡沫,何况比特幣本身就是虚擬的,即使你把兑换成比特硬幣,该硬幣的价值也不高,如何能比黄金价格?

不过,这里我不討论比特幣是否泡沫,我只说,对比黄金和法幣,比特幣这种虚擬货幣是否更適合担任货幣的角色呢?

货幣必须满足三大条件:交易价值、储蓄价值和价值衡量。

政府和银行集团发行的法幣,除获得政府用法律背书而有交易价值外,其余皆无。几十年来物价不断上涨,背后原因就是政府和银行集团废除金本位,滥发货幣所导致。比特幣这类虚擬货幣是对货幣被政府和银行集团垄断,长年累积的恶果所对应產生的。

要说批评比特幣最差的理由,就是指比特幣是虚擬货幣,完全不可靠。这是只许官兵放火,不许百姓点灯的悖论。政府的法幣超过90%不也是虚擬货幣吗?不过只是在银行帐户上的一个电子数字。而政府的纸幣在物理上,价值也比不上比特硬幣。所以,在物理上,法幣和比特幣是差不了多少,都不及黄金的价值来得硬。

比特幣和法幣的分別,在于一个有政府用法律规定来背书;一个以控制发行量来维持市场对它的信心,但流通量目前仍很低。

应稳住阵脚为先

从概念上来看,比特幣其实比法幣更適合当货幣。它將货幣「去中央化、去国家化」,更能防止货幣垄断所造成的腐败现象。这种货幣垄断造成的腐败在美元本位下已经全球化,结果就是贫富悬殊拉大,99%人民生活更加艰难,经济危机时不时发生。

但是,比特幣在推行的技术上出现极大的失误。就是不清楚现实的各种技术上问题和掣肘,结果使得比特幣的发展偏离正轨。因为比特幣推出之初,盘子实在太小。即使现在也不到300亿美元,人为的操作空间非常大,所以其价格经常出现暴涨暴跌。

比特幣算法本身的设计,每四年產生的比特幣数值会减半的算法,2013年-2016年平均每10分钟產生25个比特幣,2017年开始,这个数会降低到12.5个。隨著挖矿难度增大,加上比特幣价格的飆涨,让许多「矿工」直接改行炒比特幣,等待升值后再拋出,疯狂的炒作只会摧毁比特幣的未来。

在法幣称霸天下四十多年来,要改革这掠夺性的货幣体系,非一朝一夕的事。善战者,先立于不败之地。所以比特幣应该如同黄金那样,先稳住自己的储蓄价值和价值衡量功能,再谋交易流通功能。

黄金是政府和银行集团无法消灭,只能暂时囚禁的货幣之王。而法幣体系的先天设计问题,最后必然有崩溃的一天。届时,黄金自然可以再度登基货幣王位。但是比特幣没有黄金那样的硬价值,它和法幣一样都是虚擬的。

货幣要稳定,价格就不能上窜下跳,至少不能太激烈。货幣发行必须有锚来稳定,否则就不能发挥价值衡量功能,如此储蓄功能和交易功能更不能行了。黄金不需要锚,因为它本身就是锚。纸幣发行之初以黄金为锚,后1971年废除,改以政府信用(税收和財政)来支持。只是信用这锚是纸做的,根本无法稳定价值,所以法幣才会出现年年贬值的现象。

对付比特幣容易

比特幣和法幣一样都是虚擬的,要区別它和法幣,不能只靠控制数量,这是因为它目前还没有政府的权威。所以开始之初必须建立一个不兑现的锚。它可以用黄金作锚,或者以一系列商品作锚。让其价格固定根据这些商品浮动,禁止让比特幣出现如股票那样的炒作买卖现象。

在法幣称霸的情况下,要求黄金或比特幣这类虚擬货幣迅速流通,是欲速则不达。只能稳住自己的价值衡量和储蓄功能,以待时变。但比特幣却粮草未发,三军先行,其失败是可预期。

因为比特幣不同于黄金,政府和银行集团只能暂时囚禁黄金,但是无法消灭,对付比特幣则简单多了。因为比特幣本质上是虚擬的,只要政府发出几句否定比特幣的官话,或者发出禁止市场使用比特幣的法律,或者对其电子交易平台进行骇客攻击,就足以造成比特幣价格暴跌。因为比特幣本身缺乏贵金属支撑,不具保值性,是缺乏物理存在虚擬货幣,又没有政府背书,隨时可以跌到一文不值。

因为比特幣错误的战略,使得它最初具备的金融创新特色將逐渐消失,相反成为一个纯粹「转钱」的炒作工具。而手持比特幣的人也只会用比特幣换美元,而不是买商品,其欲进化为未来货幣的希望也正渐趋黯淡。

美股最後漲勢?

北美重量級股市技術分析師 Ron Meisels 警告,根據艾略特波浪理論,美股正處於 2009 年開始的超大牛市漲勢最後波段。

不過他預估,這波漲勢要到明年上半才會觸頂,美股還能再創造逾 10% 的漲幅。

技術分析通訊《Phases & Cycles》總裁 Meisels 接受《MarketWatch》訪問時指出,美股這一輪超大牛市始於 2009 年 3 月 9 日,當時「經濟及市場都處於非常、非常低落的水準」,標準普爾 (S&P) 500 指數那時只剩 676.53 點,道瓊工業指數也跌到 6547.05 點谷底。

隨後,S&P 500 指數在漲勢第一個上升波中暴漲近一倍。

但到了 2011 年出現第一個重要下跌修正波,這段期間標普指數跌掉了 19.4%。他認為美股在 2011 年的第二度觸底,與美國國會結束債務上限危機的時間吻合,完成第二個波段。隨後美股強勁漲勢再起,形成第三個波段即第二個上升波,一直持續到 2015 年中。

Meisels 指出,此後 S&P 500 指數進入第四個波段,也就是第二個修正波,直到去年 2 月股價與油價雙雙墜入谷底時。他回憶道,當時媒體充斥熊市將開始的呼聲,但美股卻又帶來大驚喜:S&P 500 指數隨後由 1800 點飆上 2400 點,至今形成了第五個波段,也就是第三個上升波。

然而按照波浪理論,這也是牛市上升趨勢最後一個推動波,結束後就會進入長期跌勢。Meisels 表示,美股現在雖然還沒到第五波結束前的狂熱階段,但無疑已經比 2009 及 2010 年更加泡沫膨脹。

他預估 S&P 500 最終將觸頂於 2650 點。而從現在起到 8 月底,美股會陷入小幅修正,但到了 9 月、10 月漲勢將再起,美股也將在今年秋天或明年初進入牛市最後狂熱階段,直到明年春天或上半年,這輪大牛市將開始逆轉。

2017年5月16日 星期二

巴菲特看衰金融,卻看好經濟?矛盾!

巴菲特低投資中,和2008年金融海嘯前,最大的變化,就是增持了很多硬資產的公司。

相比之前,他的資產多偏向於金融資產。

2007年:

BERKSHIRE HATHAWAY 的總資產 $ 273,160(millions),

Property, plant and equipment 只有 $ 36,190(millions),

佔總資產 13.1%

2017年:

BERKSHIRE HATHAWAY 的總資產 $ 654,451(millions)

Property, plant and equipment 有 $ 153,645(millions)

佔總資產 23.4%

這種風格的轉變,源於他不看好金融業的未來。

在《巴菲特2017年致股东信全文》中,巴菲特這麼說:

实际上,这一损失就是保险行业持有流动资金付出的代价。竞争动态几乎确保了——尽管所有保险公司享有流动收入,但整个保险行业将继续其“以有形资产回报率低于正常值以下的水平获取收益”的糟糕表现。

这一结局因为现在存在于全世界的极低利率政策而变得更加确定。几乎所有财险公司的投资组合都集中于债券,【由于这些高收益的传统投资的成熟及其被收益微薄的债券取代,流动资金的收益将持续减少。出于这个和其他原因,未来十年保险行业的业绩将不及过去十年创下的纪录,这是毋庸置疑的事,尤其对于那些专门从事再保险的公司。】

BERKSHIRE HATHAWAY 的主業是保險,大家都知道。

所以巴菲特主業未來表現會每況愈下。

超低利率,不只是傷害保險業,賺利差的銀行也不能倖免。

所以照理說,百業之母金融不好,經濟怎麼好?

但是他又自相矛盾看好美國經濟?

巴菲特說話時常前言不對後語,這幾年來我早已經見怪不怪了。

也是因為不看好金融,所以他才增加側重硬資產的公司,如鐵路,航空,機器,或者有品牌的Apple, IBM等。

但是,巴菲特若認為自己的資產調整可以倖免未來經濟低迷,是不可能的。

他的調整,也只是充其量減少金融業未來會帶來的損失也是。

但是若出現1970年代的滯漲,以現在公司規模如此大的巴菲特,能像當年靈活處理投資嗎?

不可能了!

相比之前,他的資產多偏向於金融資產。

2007年:

BERKSHIRE HATHAWAY 的總資產 $ 273,160(millions),

Property, plant and equipment 只有 $ 36,190(millions),

佔總資產 13.1%

2017年:

BERKSHIRE HATHAWAY 的總資產 $ 654,451(millions)

Property, plant and equipment 有 $ 153,645(millions)

佔總資產 23.4%

這種風格的轉變,源於他不看好金融業的未來。

在《巴菲特2017年致股东信全文》中,巴菲特這麼說:

实际上,这一损失就是保险行业持有流动资金付出的代价。竞争动态几乎确保了——尽管所有保险公司享有流动收入,但整个保险行业将继续其“以有形资产回报率低于正常值以下的水平获取收益”的糟糕表现。

这一结局因为现在存在于全世界的极低利率政策而变得更加确定。几乎所有财险公司的投资组合都集中于债券,【由于这些高收益的传统投资的成熟及其被收益微薄的债券取代,流动资金的收益将持续减少。出于这个和其他原因,未来十年保险行业的业绩将不及过去十年创下的纪录,这是毋庸置疑的事,尤其对于那些专门从事再保险的公司。】

BERKSHIRE HATHAWAY 的主業是保險,大家都知道。

所以巴菲特主業未來表現會每況愈下。

超低利率,不只是傷害保險業,賺利差的銀行也不能倖免。

所以照理說,百業之母金融不好,經濟怎麼好?

但是他又自相矛盾看好美國經濟?

巴菲特說話時常前言不對後語,這幾年來我早已經見怪不怪了。

也是因為不看好金融,所以他才增加側重硬資產的公司,如鐵路,航空,機器,或者有品牌的Apple, IBM等。

但是,巴菲特若認為自己的資產調整可以倖免未來經濟低迷,是不可能的。

他的調整,也只是充其量減少金融業未來會帶來的損失也是。

但是若出現1970年代的滯漲,以現在公司規模如此大的巴菲特,能像當年靈活處理投資嗎?

不可能了!

美國債出現危險信號,美元反彈在即?

美國10年債淨多倉飆上2008年來新高,如此快速,非常罕見。

通常,國債被認為是最安全的資產。

如果國債利息下降,價格上漲,淨多倉增加,都是對經濟未來悲觀的信號。

不過,目前債市及股市的波動低落,但投機市場卻爆出這樣巨大的多倉,令交易員們匪夷所思。

加拿大豐業銀行 (ScotiaBank) 交易部主任 Charles Comiskey 便對《MarketWatch》直言,很難相信美債多頭配置來到如此高的水位,因為市場一片風平浪靜。

野村證券 (Nomura Securities) 美國利率策略部主任 George Goncalves 則以技術面解釋,他指出,最新數據部分反映投資人回補空頭,部分顯示增持多倉,因為 1、2 周前空轉多的訊號已閃現;且這些投機資金雖做多美國 10 年公債,但同時也放空美債殖利率曲線的其他部分。

國債一向這麼多做多的頭寸,難道是暗示未來經濟會很危險嗎?

有跌才有大漲。

在美國10年債淨多倉飆上2008年來新高的同時,美元一路下滑。

美元淨多倉跌回七個月前的水平。

不過,從技術分析看,美元周線圖有接近觸底跡象。

所以不排除美元會在未來幾星期隨同美國國債同時出現反彈上升的可能。

如果美元和美國國債同時上漲,這都是對經濟未來發展悲觀的信號。

這時候,黃金可能會因為美元上漲而下跌,這是一個趁低買進的機會。

通常,國債被認為是最安全的資產。

如果國債利息下降,價格上漲,淨多倉增加,都是對經濟未來悲觀的信號。

不過,目前債市及股市的波動低落,但投機市場卻爆出這樣巨大的多倉,令交易員們匪夷所思。

加拿大豐業銀行 (ScotiaBank) 交易部主任 Charles Comiskey 便對《MarketWatch》直言,很難相信美債多頭配置來到如此高的水位,因為市場一片風平浪靜。

野村證券 (Nomura Securities) 美國利率策略部主任 George Goncalves 則以技術面解釋,他指出,最新數據部分反映投資人回補空頭,部分顯示增持多倉,因為 1、2 周前空轉多的訊號已閃現;且這些投機資金雖做多美國 10 年公債,但同時也放空美債殖利率曲線的其他部分。

國債一向這麼多做多的頭寸,難道是暗示未來經濟會很危險嗎?

有跌才有大漲。

在美國10年債淨多倉飆上2008年來新高的同時,美元一路下滑。

美元淨多倉跌回七個月前的水平。

不過,從技術分析看,美元周線圖有接近觸底跡象。

所以不排除美元會在未來幾星期隨同美國國債同時出現反彈上升的可能。

如果美元和美國國債同時上漲,這都是對經濟未來發展悲觀的信號。

這時候,黃金可能會因為美元上漲而下跌,這是一個趁低買進的機會。

英国的負利率

英国通胀比去年同期上涨2.7%。

这是2013年9月以来的最大涨幅,同时也大于经济学家预估。3月份消费者物价上涨2.3%。4月份物价环比上涨0.5%。

这些数字让消费者苦不堪言,因为工资未能跟随物价增加。英国央行总裁卡尼上週警告恐面临“严峻时期”,官员现在预测今年通胀率可能将近3%。

英国央行多数决策官员更担忧通胀对消费的冲击,而非通胀率进一步越2%的目标。

這裡,我用一個簡單數字來說明為何英國2.7%通胀會導致恐怕面临“严峻时期”。

現在,英國10年期政府公債,利息是1.052%。

扣除2.7%通胀,是【負利率1.648%】。

負利率時代,都是經濟蕭條的時候。

也是黃金白銀好景的時候。

大馬用 Ringgit 計算,金價上漲,也是因為我們也是【負利率】。

这是2013年9月以来的最大涨幅,同时也大于经济学家预估。3月份消费者物价上涨2.3%。4月份物价环比上涨0.5%。

这些数字让消费者苦不堪言,因为工资未能跟随物价增加。英国央行总裁卡尼上週警告恐面临“严峻时期”,官员现在预测今年通胀率可能将近3%。

英国央行多数决策官员更担忧通胀对消费的冲击,而非通胀率进一步越2%的目标。

這裡,我用一個簡單數字來說明為何英國2.7%通胀會導致恐怕面临“严峻时期”。

現在,英國10年期政府公債,利息是1.052%。

扣除2.7%通胀,是【負利率1.648%】。

負利率時代,都是經濟蕭條的時候。

也是黃金白銀好景的時候。

大馬用 Ringgit 計算,金價上漲,也是因為我們也是【負利率】。

2017年5月15日 星期一

我對投資大佬的投資動向看法

根据美国的监管法规,管理资产规模超过1亿美元的基金经理必须在每个季度结束后的45天内提交一份13F表格,列出所持有的股票以及期权和可转换债券。

全球最大對沖基金橋水(Bridgewater Associates)

全球最大對沖基金橋水,第一季的持倉報告顯示,橋水不僅清空了手上的蘋果持股,同時橋水還清空了富國銀行 (Wells Fargo)(WFC-US)、花旗銀行 (Citigroup)(C-US)、應用材料 (Applied Matls)(AMAT-US)、VISA (V-US) 之持股。

橋水第一季亦大幅砍倉微軟 (MSFT-US)、思科 (CSCO-US)、英特爾 (INTC-US)、貝萊德 (BLK-US) 等公司之持股。

然而值得注意的是,橋水基金在第一季卻大幅敲進美股能源股、生物醫療股,如鐵礦砂巨擘克里夫資源 (CLF-US)、石油及天然氣鑽井平台商恩斯克 (ESV-US)、西南能源 (SWN-US)、戴文能源 (DVN-US)、安進藥廠 (AMGN-US)、遠藤製藥 (ENDP-US)。

索罗斯

今年一季度,索罗斯基金管理公司将其对高盛的持仓增加了约40%,并买入170万股Snap。

此外,还将其对脸谱网的持仓增加80.4%至63.8086万股,将对微软的持股增加三倍多。

和巴菲特一样,索罗斯也增加了对美国航空的持股。

巴菲特

巴菲特一季度抛售了他所持21世纪福克斯公司(以下简称福克斯)的所有股份,但将苹果持股增加了一倍,减持了IBM的大部分股份。

點評:

巴菲特和索罗斯的投資是建立在經濟還會繼續發展;

而橋水卻是建立在未来經濟會衰退,且衰退幅度或史无前例。

桥水(Bridgewater Associates)创始人达里奥(Ray Dalio)表示:“当前全球经济现在处于或接近最好,我们看不到未来一两年的重大经济风险。”

近期道琼斯工业平均指数,标准普尔500指数,纳斯达克综合指数三大股指均徘徊在历史新高附近,一切都显得那么风平浪静。即使伦敦的金融时报100指数上周五也创下了历史新高。

但达里奥的预言,从长远来看,前景并不乐观,且未来衰退幅度可能“史无前例”。

达里奥进一步表示,现在担心的是,无论最终衰退的严重程度如何,无论时间、地点,都将会产生比现在更大的社会和政局冲突。

达里奥所担忧的是,债务正在逐渐累积,再加上其他,包括养老金和医保费用,可能会对经济和市场造成缓慢而持续的“挤压”;这不会对市场造成大的波动或是暴跌,而是逐渐影响,并且受影响最深的将是那些目前就处于困境中的人。

股市目前的高估值,以及衡量市场恐惧情绪的CBOE波动指数在本周早些时候触及23年以来的低位,都引起了一种不安的感觉:即周期性的牛市在持续了8年后,将于第9年崩溃。

达里奥进一步称,投资者可能还有两年的时间做好投资规划;事实上,没有人真正知道现在的这场盛宴什么时候会结束,但是要注意的问题在于,“聪明的投资人”究竟在想什么,这可能是明智的。

【我傾向於認同Bridgewater Associates 的 Ray Dalio ......長期趨勢來看......】

訂閱:

文章 (Atom)